août 18, 2022

Pour se protéger mutuellement tout en prévoyant de transmettre leur patrimoine à leurs enfants à terme, les couples mariés envisagent souvent de souscrire une police d’assurance-vie co-souscrite avec dénouement au second décès.

Ce type de souscription nécessite que les biens investis soient des biens communs. En France, la propriété des biens et leur qualification de biens communs dépendent du régime matrimonial des époux.

Dans le cadre du régime de séparation de biens, chaque conjoint est considéré comme propriétaire de ses biens propres. Cela signifie qu’ils ne détiennent aucun bien commun. L’argent placé sur un compte bancaire au nom des deux conjoints est par exemple considéré comme un bien indivis. L’investir dans une police d’assurance-vie co-souscrite avec dénouement au second décès peut donc entraîner un risque de requalification en donation indirecte par l’administration fiscale française et l’imposition en tant que telle au premier décès. En effet, la France n’applique pas de droits de succession entre époux, mais des droits de donation s’appliquent lors des transferts réalisés du vivant et peuvent s’élever à 45 % au-delà de 1 805 677 euros.

En tout état de cause, il est essentiel de s’assurer que le régime matrimonial du couple est approprié, avec l’appui d’un notaire pour analyser le régime matrimonial[1] des époux et les aider à l’adapter si nécessaire.

Le démembrement de la clause bénéficiaire peut également être une alternative afin de désigner plusieurs bénéficiaires, et prévoir un transfert successif des biens tout en protégeant le conjoint survivant.

Démembrer une clause bénéficiaire signifie diviser en deux la propriété des capitaux décès :

- l’usufruit, souvent transféré au conjoint, est le droit d’utiliser le bien et d’en percevoir les fruits. Une personne qui le reçoit est l’usufruitier ou dans certains cas le quasi-usufruitier.

- revenant généralement aux enfants, la nue-propriété est le droit de disposer du bien à l’extinction de l’usufruit. Celui qui la reçoit à la qualité de nu-propriétaire.

Cas pratique simplifié :

George (61 ans), de nationalité britannique, est marié à Emma sous le régime de la séparation de biens. Ils ont deux enfants, Kate et Will. Toute la famille réside en France.

Objectifs :

- Investir 700 000 euros dans des OPCVM

- Planifier efficacement et progressivement le transfert de son patrimoine à son conjoint d’abord, et à ses enfants à terme

La solution OneLife :

- Wealth France, contrat d’assurance-vie avec :

- George en tant que titulaire de la police et assuré

- Une clause bénéficiaire démembrée avec Emma comme quasi-usufruitier et ses enfants comme nus-propriétaires

- Investissement en fonds externes permettant de sélectionner des OPCVM

Conséquences fiscales

Tant que George ne rachète pas sa police, soit partiellement soit totalement, la solution identifiée restera fiscalement neutre à son niveau.

- Au décès de George

S’agissant de primes versées avant le 70e anniversaire de l’assuré, le régime de l’article 990 I du Code Général des Impôts (« CGI ») s’applique : abattement spécial de 152 500 euros par bénéficiaire et taux d’imposition fixe de 20 % jusqu’à 700 000 euros et de 31,25 % au-delà.

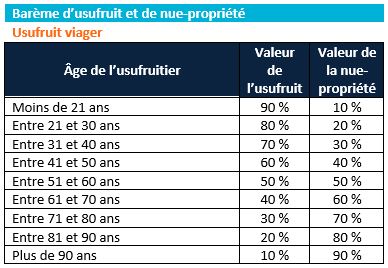

Ensuite, l’attribution du capital décès se faisant par démembrement de propriété, un barème spécifique (article 669 du CGI – tableau ci-dessous) s’applique en fonction de l’âge du quasi-usufruitier pour déterminer les montants fiscalement attribués au quasi-usufruitier et aux nus-propriétaires ainsi que la part d’abattement.

Si l’on suppose qu’Emma a 68 ans et que la valeur du contrat est de 1 million d’euros, le quasi-usufruit est de 40 % et la nue-propriété est de 60 % de la pleine propriété.

Quasi-usufruit : 1 000 000 x 40 % = 400 000 euros

Nue-propriété : 1 000 000 x 60 % = 600 000 euros au total (300 000 euros par enfant)

Abattement par enfant : 152 500 x 60 % = 91 500 euros

- Emma reçoit le quasi-usufruit, c’est-à-dire le capital décès de 1 million d’euros. Elle peut l’utiliser comme elle le souhaite et est entièrement exonérée d’impôt. Elle décide de réinvestir l’argent dans une nouvelle police dont les enfants sont désignés comme bénéficiaires à titre onéreux

- Les enfants recevront la nue-propriété. Cela signifie qu’ils ne recevront aucun montant, mais qu’ils seront titulaires d’une créance de restitution sur la succession d’Emma. Ils seront imposés au taux de 20 % sur la valeur de la nue-propriété de 300 000 euros chacun, diminuée de l’abattement de 91 500 euros

Imposition par enfant : 20 % x (300 000 – 91 500) = 41 700 euros

En outre, les prélèvements sociaux s’appliquent au taux de 17,2 % sur les produits n’ayant pas déjà fait l’objet d’une imposition.

- Au décès d’Emma

Les enfants récupèrent le montant de la créance de restitution (i.e. les capitaux décès) et aucune imposition n’est due jusqu’à 1 million d’euros, soit le montant perçu auparavant par Emma, alors qu’ils ont au décès de George payé des droits sur la valeur de la nue-propriété, soit 600 000 euros seulement.

[1] L’expatriation peut affecter le régime matrimonial.