septembre 8, 2023

La rédaction de la clause bénéficiaire d’un contrat d’assurance-vie revêt une grande importance et ce afin de répondre au mieux aux objectifs patrimoniaux et successoraux des clients. C’est encore plus le cas quand le contrat fait l’objet d’une donation.

1. Les Régions wallonne et bruxelloise s’alignent sur la Région flamande

La matière du traitement fiscal aux droits de donation et droits de succession d’un contrat d’assurance-vie trouve son siège en l’article 8 du Code des droits de succession (ci-après « CDS »). A cet égard, autant l’ordonnance bruxelloise du 6 juillet 2022, que le décret wallon du 22 décembre 2021 ont apporté des modifications importantes quant à la fiscalité successorale s’appliquant aux contrats d’assurance-vie.

Une modification notable est certainement celle en matière de planification patrimoniale verticale (au profit notamment de la seconde génération), ayant un impact certain sur toute opération de « donation » de contrat d’assurance-vie (article 8, al 7-8 du Code des droits de succession – CDS)

2. Législation pertinente en matière de dons d’assurance

Cette partie de l’article 8 du CDS, à sa première lecture, laisserait à penser qu’il est désormais exigé, dans le cadre de la donation d’un contrat d’assurance-vie au bénéficiaire de ce dernier, que l’opération soit alors présentée à l’enregistrement et que les droits d’enregistrement établis pour les donations mobilières soient acquittés, ceci afin de pouvoir diminuer la base imposable aux droits de succession au décès du donateur.

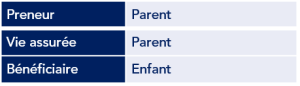

A titre d’exemple, prenons un contrat classique avec pour structure à la souscription:

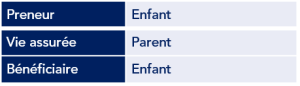

Afin d’éviter l’application des droits de succession sur le montant investi en assurance-vie dans le chef de l’enfant, il est alors procédé à une donation des droits sur le contrat. L’enfant devient alors preneur sur le contrat, ce qui laisse à penser que le contrat ne fait plus partie du patrimoine du parent donateur mais bien de l’enfant, évitant ainsi l’application des droits de succession sur cet actif.

Le législateur exige désormais, afin de reconnaître cette opération de donation, que des droits aient été acquittés sur l’opération. En définitive, la loi encourage vivement le paiement de droits de donation afin de reconnaitre l’opération de donation réalisée sur le contrat d’assurance. L’on pourrait ainsi penser qu’il n’est plus possible de « donner » un contrat d’assurance-vie de manière « indirecte », c’est-à-dire en évitant l’application des droits de donation sous respect d’un délai de latence fiscale (3 ans en Régions bruxelloise et flamande, et 5 ans en Région wallonne). Le libellé de loi permet également de conclure que toute plus-value sur le contrat, entre le moment de la donation de celui-ci et le décès du donateur, donnerait alors de plein droit lieu à l’application des droits de succession, étant donné que cette partie du contrat n’a jamais fait l’objet de paiement des droits d’enregistrement réduits prévus pour les donations mobilières.

A titre d’exemple, si un contrat vaut 100.000,00 EUR lors de la donation et que des droits de 3% ont été payés sur l’opération de donation, et que ce contrat, toujours investi, représente une valeur de 120.000,00 EUR au décès du donateur, la base totale de 120.000,00 EUR ne sera diminuée que du montant qui aura servi à l’application des droits de donation, soit EUR 100.000,00. Par conséquent, 20.000,00 EUR, le reliquat, restera soumis à l’application des droits de succession.

3. Ouvertures ?

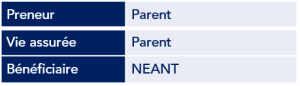

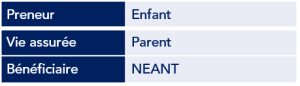

Il est toutefois possible d’éviter cette imposition de la « plus-value au contrat » et de se ménager la possibilité d’avoir recours à la donation indirecte sur un contrat d’assurance-vie, notamment en tenant compte du fait que la loi requiert, pour son application, d’être en présence d’une stipulation pour autrui que renferme un contrat d’assurance-vie. En d’autres termes, une stipulation pour autrui présuppose une « désignation bénéficiaire nominative ».

+ cession de tous les droits sur le contrat (« donation »), enregistrée ou non

En absence de désignation bénéficiaire nominative dans la clause bénéficiaire du contrat d’assurance-vie préalablement à toute opération de « donation du contrat d’assurance-vie », il n’est alors pas possible d’appliquer l’article 8 CDS, et, d’exiger le paiement des droits de donation afin de reconnaître l’opération de donation du contrat d’assurance-vie. Partant, il conviendra d’éviter toute désignation bénéficiaire nominative dans la clause bénéficiaire du contrat d’assurance-vie, vidant par exemple cette dernière de sa substance et mentionnant (par exemple) en lieu et place « néant ».

Conclusion

Afin de conserver toute flexibilité en matière de planification patrimoniale sur le contrat en co-souscription, il est ainsi vivement conseillé d’éviter de « bloquer » ce dernier par toute désignation bénéficiaire nominative. Une abstention de désignation bénéficiaire nominative permet ainsi au parent-preneur de procéder à la donation (contrôlée éventuellement) de l’entièreté des droits relatifs au contrat au profit d’une personne déterminée, évitant de surcroit, in fine (que l’opération de donation du contrat ait été enregistrée ou non) toute imposition aux droits de succession sur l’éventuelle « plus-value » (i.e. lire « accroissement de la valeur de rachat nette du contrat entre le moment de la donation et le décès du donateur ») que présenterait le contrat à l’ouverture de la succession du donateur.

Cette opération administrative fait ainsi en sorte que la flexibilité en matière de planification patrimoniale soit conservée, tout en apportant sécurité juridique quant au traitement fiscal définitif que l’on voudra voir appliqué aux sommes sous-jacents du contrat d’assurance-vie.

Vous souhaitez en savoir plus sur les possibilités de structuration patrimoniale via le contrat d’assurance-vie?

-Découvrez ou redécouvrez l’article « Démembrement et assurance-vie – de nouvelles opportunités ? ». En effet, Le démembrement de propriété représente certainement une technique de planification patrimoniale incontournable en Belgique.

![]() Nicolas Milos

Nicolas Milos

Maître en Droit, Conseiller externe de OneLife, spécialisé en planification patrimoniale