mai 23, 2023

La planification patrimoniale consiste à organiser, planifier la transmission d’un patrimoine déterminé, tout en tâchant d’optimiser la fiscalité applicable à chaque stade de ce processus. L’assurance-vie présente indubitablement un atout majeur à un des stades de toute planification patrimoniale, à savoir la détention d’avoirs mobiliers investis dans une enveloppe dont la fiscalité directe reste à ce jour très avantageuse.

Préalablement à cette détention et donc à tout investissement, la structure d’un contrat d’assurance-vie sera à aborder et, immanquablement, la situation personnelle détaillée des clients-investisseurs concernés. Il en va notamment de la détermination des parts réservataires / quotités disponibles dans le chef de chacun des clients, des tarifs applicables lors de toute transmission patrimoniale du vivant ou pour cause de décès, et finalement, surtout de la validité des techniques utilisées en planification patrimoniale.

La nature du lien unissant les individus d’un couple

Prenons l’exemple type d’un couple désirant procéder à un investissement, avec pour but de protéger le conjoint survivant. La nature du lien unissant les individus du couple viendra déterminer dans un premier temps la protection organisée par la loi (en termes de réserve successorale ou de « droit » du conjoint survivant sur la succession du défunt) ainsi que les tarifs applicables. Une fois ce lien déterminé, il sera alors possible de se tourner vers la technique adaptée afin de favoriser le conjoint et d’optimiser fiscalement toute transmission envisagée. Plusieurs hypothèses sont à envisager :

- Le mariage: cette première hypothèse, toujours la plus répandue actuellement, n’est pas forcément la plus simple à appréhender. Le mariage ouvre la porte des possibilités quant à ses modalités : une union précédée d’un contrat de mariage ou tout simplement sans contrat de mariage. Le contrat ne suppose pas forcément une séparation des biens pure et simple. Pour rappel, une communauté universelle est considérée également comme un contrat en soi.

- La cohabitation légale: elle permet à deux individus d’être assimilés à un couple marié, tout en bénéficiant (de base) d’une séparation des patrimoines assez claire. La cohabitation légale suppose une déclaration de cohabitation auprès de la commune du domicile familial. Cette déclaration fait naître dans le chef des cohabitants un droit successoral portant sur l’usufruit de l’habitation familiale.

- La cohabitation de fait: elle se déduit de l’inscription dans les registres de la population de deux individus à la même adresse. Sous certaines conditions précises (compétence régionale belge) des cohabitants de fait peuvent alors prétendre à une assimilation à un couple marié quant aux tarifs applicables. La loi ne décerne aucun droit successoral à un cohabitant de fait.

- Finalement, l’absence de tout lien permet de conclure à la qualification des deux individus en tant que « tiers » l’un par rapport à l’autre. Cette qualification entraîne l’application des tarifs les plus élevés aux droits de donation/succession, tout comme l’absence de tout droit successoral.

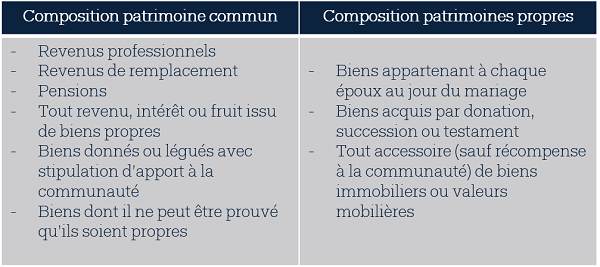

L’impact du régime matrimonial

L’importance de la nature des biens investis

- La technique envisagée ne sera malheureusement pas efficace dans le cas présent, étant donné que les revenus de biens propres sont considérés comme communs en application de la loi civile régissant le régime légal. Par conséquent, toute optimisation recherchée (fiscale ou même civile car l’objet d’un accroissement ne fait pas partie de la masse successorale visée à l’article 4.153 du Code civil) est mise à néant.

- Par contre, si chacun des époux avait procédé à une vente du bien immobilier pour ensuite procéder à un investissement selon les mêmes modalités, est alors propre par subrogation réelle (lire « ce qui vient en remplacement de ») le prix de vente d’un bien propre.

En conclusion

- La nature du lien unissant les individus d’un couple

- Leur régime matrimonial

- La nature des biens qu’ils comptent investir

=> Au vu du formalisme notarié incombant à énormément d’opérations patrimoniales, il est ainsi vivement conseillé, lors de toute analyse quant à la situation patrimoniale personnelle des clients, de se référer à toute convention notariée afin de s’assurer de la nature des biens investis dans une solution d’assurance-vie.

Vous souhaitez en savoir plus sur les avantages offerts par l’assurance-vie luxembourgeoise ?