janvier 15, 2018

Après un parcours législatif agité, la promesse de campagne présidentielle d’Emmanuel Macron voit le jour avec une série de réformes affectant la fiscalité mobilière et immobilière, tour d’horizon du nouveau paysage fiscal en France, notamment le régime applicable à l’assurance-vie:

- Objectifs et parcours législatif

Déposé le 27 septembre 2017 le projet de loi de Finance pour 2018 présente les profondes réformes voulues par le nouveau président Emmanuel Macron afin de :

- dynamiser l’économie Française,

- de diriger l’épargne vers le financement de l’économie réelle

- de simplifier et rendre la fiscalité mobilière plus lisible

En discussion à l’Assemblée nationale du 17 octobre 2017 au 21 novembre, puis finalement adopté en première lecture en date du 21 novembre 2017, le texte amendé est soumis au Sénat. Comme OneLife l’annoncait dans l’article sur le sujet en date du 15 novembre 2017 le texte a fait l’objet d’une ferme opposition du Sénat et a été largement amendé puis soumis à une commission mixte paritaire entre Assemblée Nationale et Sénat.

Face au désaccord flagrant au sein de la Commission mixte paritaire, le texte est soumis à plusieurs allers-retours entre les deux chambres et enfin à l’Assemblée Nationale qui a le dernier mot pour ce type de textes qui est finalement adopté par l’Assemblée Nationale en date du 21 décembre 2017 (sujet à l’approbation du Conseil Constitutionnel saisi par les députés et sénateurs de l’opposition de droite et de gauche).

Le Conseil Constitutionnel rend finalement une décision validant le texte qui est donc définitivement adopté en date du 28 décembre 2017 et publié au Journal Officiel du 30 décembre 2017.

- Les principales dispositions

La loi du 30 décembre 2017 portant loi de finances pour 2018 prévoit 3 dispositions qui intéressent particulièrement les épargnants :

- Hausse du taux de CSG de 1,7% entraînant une hausse globale des cotisations sociales de 15,5% à 17,2%

- Instauration d’une flat tax ou Prélèvement Forfaitaire Unique de 30% sur les revenus de l’épargne (incluant les cotisations sociales)

- Remplacement de l’impôt de Solidarité sur la Fortune (ISF) par l’impôt sur la Fortune Immobilière (IFI)

- Le PFU : la panacée de l’épargnant ?

Le Prélèvement Forfaitaire Unique ou PFU vient de l’anglicisme « Flat Tax », assez répandu en Grande Bretagne et aux Etats Unis. En France, le PFU est une méthode d’imposition innovatrice appliquant un taux uniforme à une large catégorie de situations différentes et de sources de revenus.

Le système français personnalise habituellement l’imposition à la situation individuelle et selon le type de revenu. Il s’agit donc ici d’un changement important dans l’approche fiscale présent dans le programme présidentiel d’Emmanuel Macron.

L’idée sous-jacente est de simplifier la taxation du capital des résidents français par l’application d’un taux unique applicable à une palette complète de livrets, d’investissements et de revenus :

- par l’application d’un taux unique à tous les revenus financiers

- pour éviter la complexité de l’application de l’impôt sur le revenu pour différentes catégories de revenus financiers (revenus d’assurance-vie, intérêts, dividendes, plus-values…)

Cette simplification rend en réalité le système de taxation des revenus financiers plus complexe notamment celui de l’assurance-vie.

a.Les contrats impactés

Le PFU est applicable à tous les placements financiers détenus par des résidents français à compter du 1er janvier 2018 et pour l’assurance-vie, rétroactivement, à partir du 27 septembre 2017.

Sont notamment concernés les produits de placement à revenu fixe, les coupons d’obligations et les dividendes qui voient l’abattement de 40% supprimé sauf option pour imposition du dividende au barème progressif de l’Impôt sur le Revenu (IR).

Cependant, ne sont pas concernés par ce PFU :

- Les livrets réglementés (livret A, livret développement durable et solidaire) ainsi que les produits d’épargne exonérés d’impôt sur le revenu (plan d’épargne entreprise, plan d’épargne retraite…)

- Les placements fortement investis en actions comme le plan d’épargne en actions (PEA). Une exception qui s’inscrit en cohérence avec un des objectifs du gouvernement qui est de favoriser l’investissement dans l’économie réelle

- Les revenus fonciers qui sont cependant impactés par le projet de réforme de l’impôt sur la fortune en un impôt sur la fortune immobilière

Ainsi ni l’assurance-vie ni les livrets bancaires (Plan Epargne Logement et Compte Epargne Logement compris, mais seulement ceux ouverts à compter du 1er janvier 2018) ne sont exemptés du PFU.

b. PFU ou Barème Forfaitaire de l’IR ?

Le taux du PFU est fixé à 30% soit :

- 17,2% de cotisations sociales et

- 12,8% au titre de l’impôt sur le revenu

Par principe donc, les revenus de l’épargne seront taxés au taux de 30%, mais l’investisseur peut trouver un intérêt dans l’option pour l’application du barème progressif d’impôt sur le revenu !

L’option devra alors être écrite et est irrévocable et globale c’est à dire qu’elle couvre tous les revenus mobiliers de l’investisseur pour une année.

A compter du 1er janvier 2018, tous les revenus mobiliers perçus par les investisseurs sont donc amputés du Prélèvement Forfaitaire Obligatoire (équivalent au taux du PFU soit 17,2% de cotisations sociales et 12,8% d’IR) qui est non libératoire.

- En l’absence d’option pour l’application du barème de l’IR, le PFO sera libératoire c’est à dire PFO = PFU.

- Si l’investisseur exerce l’option pour l’application du barème de l’IR, le PFO s’imputera sur le montant d’IR à payer et s’il y a un excédent, l’investisseur aura droit à une restitution éventuelle.

Il peut donc être intéressant pour les personnes ayant de faibles revenus en France d’opter pour cette application du barème de l’IR !

- PFU et assurance-vie

Le PFU est-il toujours plus avantageux que l’ancienne fiscalité applicable ?

L’intention initiale du gouvernement était de cantonner l’application du PFU aux contrats souscrits à compter du 27 septembre 2017 et aux contrats souscrits avant cette date mais dont le montant de primes est supérieur à 150,000€ et 300,000€ pour un couple et seulement pour le montant de primes versées à compter du 27 septembre 2017.

Les commentateurs en ont donc logiquement déduit que le nouveau régime serait moins avantageux que l’ancien pour les contrats de plus de 8 ans. Un amendement est venu corriger ce point :

- Le PFU de 30% s’applique à tous les produits attachés aux primes versées à compter du 27 septembre 2017 pour les contrats de moins de 8 ans;

- Pour les contrats de plus de 8 ans,

- le taux de 24,7% reste applicable si le montant des primes versées sur les contrats d’assurance-vie du souscripteur n’excèdent pas 150,000€.

- Si le montant des primes versées sur les contrats d’assurance-vie du souscripteur excède 150,000€,

- le taux du PFU est applicable pour les produits correspondant à la partie de primes versées après le 27 septembre 2017,

- Le taux de 24,7% est applicable pour les produits correspondant à la partie de primes versées avant le 27 septembre 2017

Cette quote-part est déterminée en application du prorata suivant : Montant des produits * ((150,000 – primes versées avant le 27 septembre 2017) / (primes versées à compter du 27 septembre 2017)).

On regrettera d’ailleurs une rédaction de ce prorata qui n’est pas aisée ni très lisible pour les investisseurs. De même, alors que le projet de loi initial prévoyait que le montant à retenir était de 150,000€ pour une personne seule et de 300,000€ pour un couple, le seuil de 300,000€ a finalement disparu de la loi telle qu’elle a été votée.

La prise en compte du seuil de 150,000€ doit donc se faire dorénavant à un niveau individuel uniquement.

Cependant, et heureusement, les abattements de 4,800€ et de 9,200€ pour un couple ont été préservés pour des contrats détenus plus de 8 ans. De même, l’option pour l’imposition au taux progressif de l’IR a été maintenue.

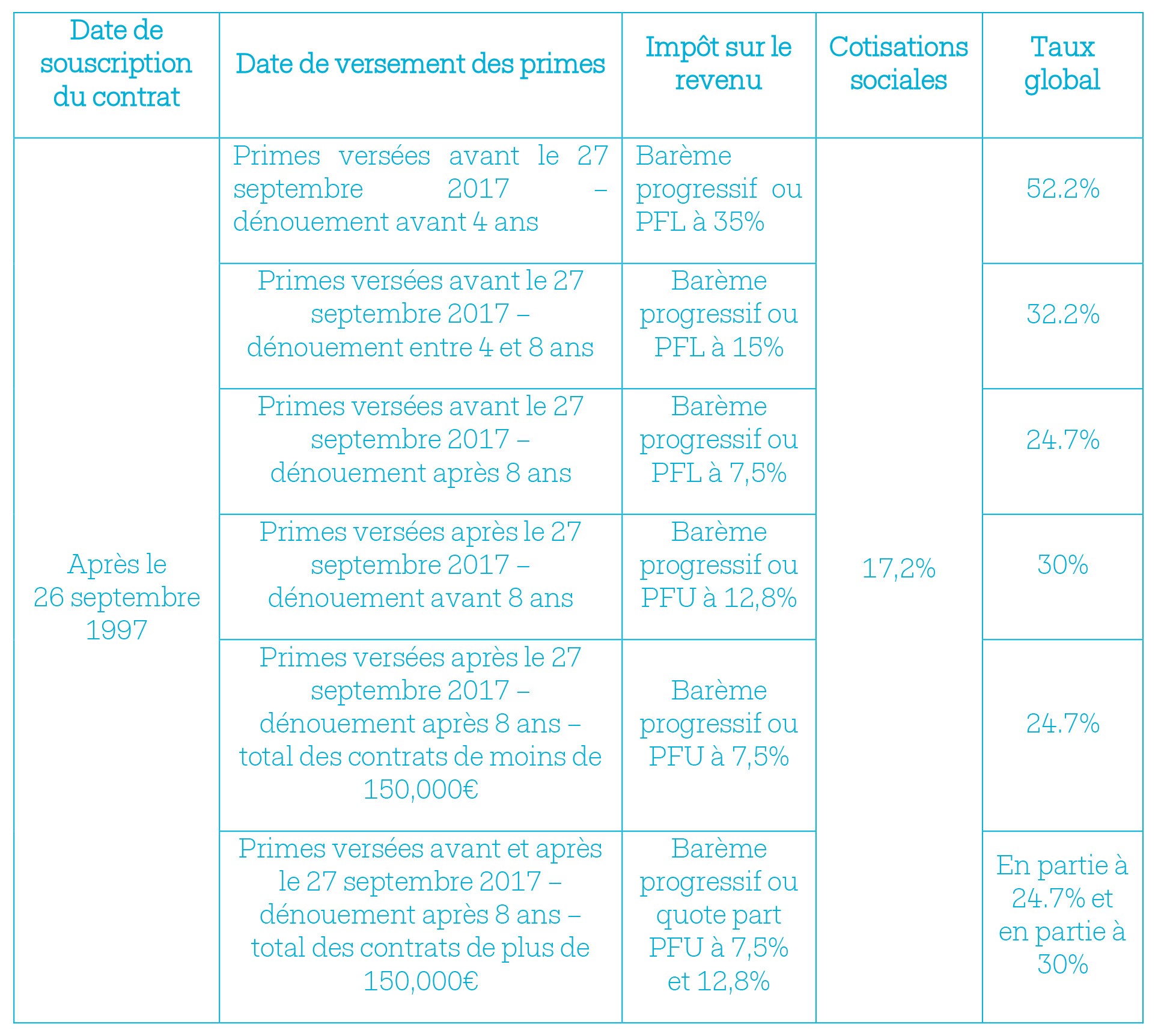

La situation est donc devenue infiniment plus complexe et moins lisible pour les investisseurs et les assureurs. Celle-ci peut se résumer de la façon ci-dessous :

Cliquez sur le tableau pour l’agrandir

- L’IFI, un cadeau pour les riches ?

A compter du 1er janvier 2018, l’impôt de solidarité sur la fortune (ISF) a été transformé en un impôt sur la fortune immobilière (IFI).

- Le principe

L’ISF taxait traditionnellement les patrimoines de plus de 1,3 million d’euros selon un taux progressif lié à la fortune. Le principe de l’IFI est le même que celui de l’ISF à une différence (majeure) près, l’IFI ne taxe que les biens immobiliers. Simplification ou mystification ?

Pour les résidents français, l’IFI est applicables à tous les biens ou droits immobiliers, parts ou actions de sociétés immobilières détenus en France et à l’étranger par les personnes composant le foyer fiscal.

Pour les résidents étrangers ayant un patrimoine immobilier en France, la base taxable à l’IFI est la suivante :

- La valeur des biens ou droits immobiliers possédés en France par le foyer fiscal résident à l’étranger (résidence secondaire par exemple)

- Les parts ou actions de sociétés immobilières détenant des immeubles en France

- Les parts ou actions de sociétés immobilières détenant des immeubles en France et à l’étranger, pour la part respective de la valeur des immeubles situés en France

- Champ d’application

De fait, si votre patrimoine est uniquement composé d’actifs immobiliers (résidence principale, secondaire, OPCI, Immeubles de rapports, locatif…) et que la valeur de votre patrimoine est supérieure au seuil de 1.3 million d’euros, la réforme ne changera rien pour vous.

Par contre, si vous possédez un patrimoine diversifié, l’IFI vous obligera à des calculs savants entre biens dans et hors champ. Ci-dessous une liste non limitative des biens et droits dans le champs de l’IFI :

- valeur de la résidence principale (l’abattement de 30% est cependant conservé)

- valeur de la (des) résidence(s) secondaire(s)

- Immeubles en cours de construction

- Immeubles non bâtis (tels que terrains et terres agricoles)

- Immeubles et fractions d’immeubles représentés par des parts de sociétés immobilières de copropriété

- L’usufruit de biens et droits immobiliers pour la valeur totale du droit ou bien immobilier (sauf en cas de succession, ou chacun de l’usufruitier et du nu-propriétaire pourront être imposés à concurrence de leur part respective)

- Les parts dans des sociétés détenant de l’immobilier en France, à hauteur de leur valeur représentative des immeubles détenus en France directement ou indirectement par la société.

Il est d’ailleurs possible, en cas de doute sur la valeur d’un bien, d’utiliser le service en ligne « Patrim » mis à disposition par le ministère des finances : [ https://cfspart.impots.gouv.fr/LoginMDP]

Certains biens et droits immobiliers n’entrent pas en compte dans la définition de la base patrimoniale taxable à l’IFI et des déductions partielles ou totales sont prévues pour :

- les immeubles utilisés pour l’activité professionnelle,

- les bois et forêts sous engagement d’exploitation ou à usage professionnel,

- les biens ruraux loués à long terme ou à usage professionnel (terrains agricoles, bâtiments et matériels d’exploitation),

- les logements meublés loués sous le régime fiscal du loueur en meublé professionnel

- la nue-propriété d’un bien immobilier qui est totalement exemptée

Pour les résidents étrangers, la loi a également supprimé la notion de société à prépondérance immobilière française afin d’éviter des adaptations artificielles (et ainsi tous les biens immobiliers, peu importe leur mode de détention, sont inclus dans la base taxable à l’IFI).

- Déductions

L’IFI s’applique sur le patrimoine net taxable c’est-à-dire déduction faite des dettes existantes au 1er janvier de l’année d’imposition.

On regrettera cependant qu’un certain nombre de déductions propres à l’ISF aient été supprimées (tels les prêts familiaux et la taxe d’habitation) et le législateur a supprimé les possibilités de réduire l’assiette taxable (la base taxable) via l’endettement.

On appréciera cependant que l’abattement de 30% sur la résidence principale ait été conservé.

Sont donc notamment déductibles, sous condition de les justifier :

- Les dépenses d’acquisition des biens ou droits immobiliers

- Les dépenses d’amélioration, de construction ou d’agrandissement,

- Les dépenses d’acquisition des parts ou actions au prorata de la valeur des biens et droits immobiliers,

- Les impôts dus à raison des propriétés concernées (tels que la taxe foncière).

Conclusion

Globalement, cette réforme de la fiscalité va dans le bon sens en simplifiant, pour l’avenir, les règles applicables.

A court terme cependant, les nouvelles règles rendent la fiscalité mobilière moins lisible en empilant les normes applicables, notamment concernant la taxation des dividendes et de l’assurance-vie.

Ces changements viennent encore renforcer l’intérêt inégalable de l’assurance-vie luxembourgeoise pour des résidents français et OneLife se tient auprès de ses clients et partenaires afin de les guider à travers ces changements.

Autheur: ![]() Jean-Nicolas Grandhaye

Jean-Nicolas Grandhaye