octobre 29, 2018

Concept à la base de la solution d’assurance-vie luxembourgeoise, le triangle de sécurité est mis en avant par de nombreuses compagnies d’assurance-vie luxembourgeoises, souvent usité, presque galvaudé et plutôt mal expliqué.

Explications du principe et tour d’horizon des modifications issues de la loi du 10 août 2018 concernant la distribution d’assurances (ci-après la « Loi IDD »).

1. Le principe : une protection tous azimuts

En effet, la protection du patrimoine et des actifs figure actuellement parmi les principales préoccupations des clients fortunés et de leur famille.

Le cadre légal du secteur des assurances au Luxembourg offre une protection du patrimoine unique pour les preneurs d’assurance grâce :

- au régime de protection des preneurs d’assurance, à savoir le « Triangle de Sécurité »

- à la protection contre une potentielle faillite de la compagnie d’assurance

- à la protection contre la saisie de la créance du preneur d’assurance par des tiers

1.1 Le Triangle de Sécurité, c’est quoi ?

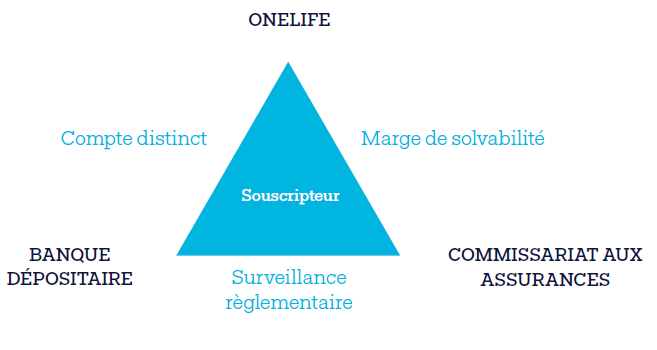

Issu de la loi sur le secteur des assurances, le Triangle de Sécurité est un mécanisme légal centré sur le preneur d’assurance permettant une ségrégation des actifs et un contrôle strict sur ceux-ci via la signature d’une convention de dépôt tripartite entre le Commissariat aux Assurances (ci-après le « CAA »), la compagnie d’assurance-vie et la banque dépositaire représentant les 3 côtés du triangle.

Ainsi, d’un côté, les compagnies d’assurance-vie luxembourgeoises ont l’obligation de déposer tous les actifs liés aux contrats d’assurance-vie (les « provisions techniques ») sur les comptes d’une banque dépositaire indépendante, c’est la face 1 du triangle.

Ces actifs doivent être séparés des capitaux de la compagnie d’assurance et de la banque.

De l’autre, la banque dépositaire doit être approuvée au préalable par l’organisme de réglementation luxembourgeois du secteur des assurances, le CAA, c’est la face 2 du triangle.

Enfin, le CAA dispose à l’égard de la banque dépositaire et de la compagnie d’assurance de pouvoirs règlementaires de contrôle, d’investigation et de sanctions (face 3)

1.2 La protection contre une potentielle faillite de la compagnie d’assurance

En effet, en cas de difficultés financières de la compagnie d’assurance, le CAA pourra faire usage des pouvoirs qui sont prévus par les articles 116 et suivants de la loi du 7 décembre 2015 (ci-après la « Loi ») auprès des banques dépositaires, à savoir :

- Le CAA pourra notamment imposer un gel des comptes distincts liés aux provisions techniques de l’assureur au profit des preneurs d’assurance et des bénéficiaires. Par conséquent, à partir de cette date, aucune transaction ne pourra plus être effectuée sur ces comptes sans l’autorisation préalable du CAA (que ce soit par l’assureur ou par la banque). Le CAA pourra également, le cas échéant, procéder à toute vente d’actifs mobiliers ou l’inscription d’une hypothèque sur actifs immobiliers.

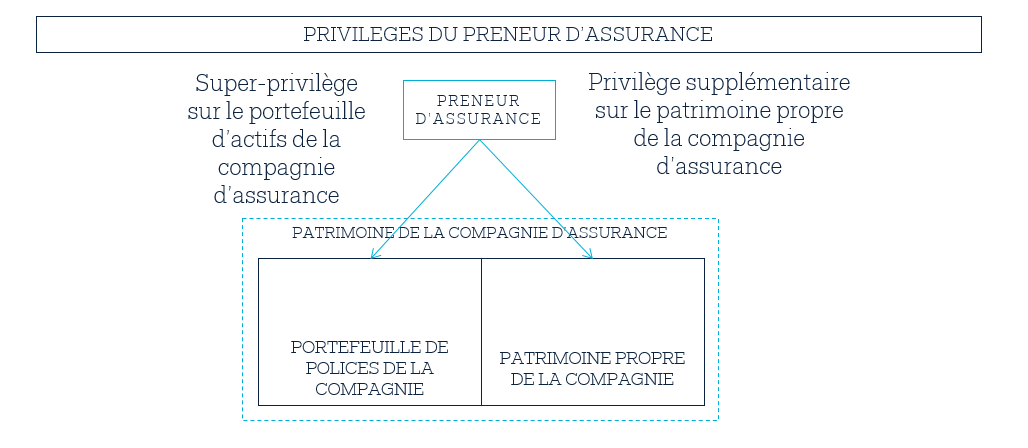

- L’article 118 de la Loi prévoit que les preneurs d’assurance disposent de droits préférentiels de premier rang sur les actifs des comptes distincts, un « Super Privilège » grâce auquel ils sont prioritaires sur tous les autres créanciers de la compagnie d’assurance (employés, etc.).

- En cas d’insuffisance d’actifs sur les comptes distincts, l’article 119 de la Loi prévoit que les preneurs d’assurance disposent de droits privilégiés supplémentaires sur les actifs propres de la compagnie d’assurance. Ils sont cependant primés pour ce privilège par les frais de justice et de liquidation, le privilège des salariés et de responsabilité accidents, et celui du Trésor et des Communes.

1.3. La protection contre la saisie de la créance du preneur d’assurance par des tiers

Les articles 114 et suivants de la loi luxembourgeoise sur le contrat d’assurance du 27 juillet 1997 disposent que les droits de rachat, d’avance et de gage de la police du preneur d’assurance n’appartiennent qu’à lui, ces droits ne peuvent donc être saisis ou exercés par un tiers créancier du preneur.

Les créanciers du preneur ne peuvent donc pas le forcer à exercer ces droits.

Les créanciers du preneur ne peuvent saisir la police elle-même car elle appartient juridiquement à la compagnie d’assurance.

Les créanciers du preneur d’assurance sont susceptibles de saisir la créance de celui-ci auprès de la compagnie d’assurance afin de recouvrer leur créance, mais ils ne recevront aucun paiement de la part de la compagnie d’assurance tant que le preneur d’assurance n’aura pas décidé librement d’exercer ses droits de rachat sur la police.

La seule exception à ce principe est le paiement par le preneur d’assurance de primes manifestement exagérées au regard de ses ressources et de son patrimoine.

2. Modifications du cadre de la protection des actifs par la Loi IDD

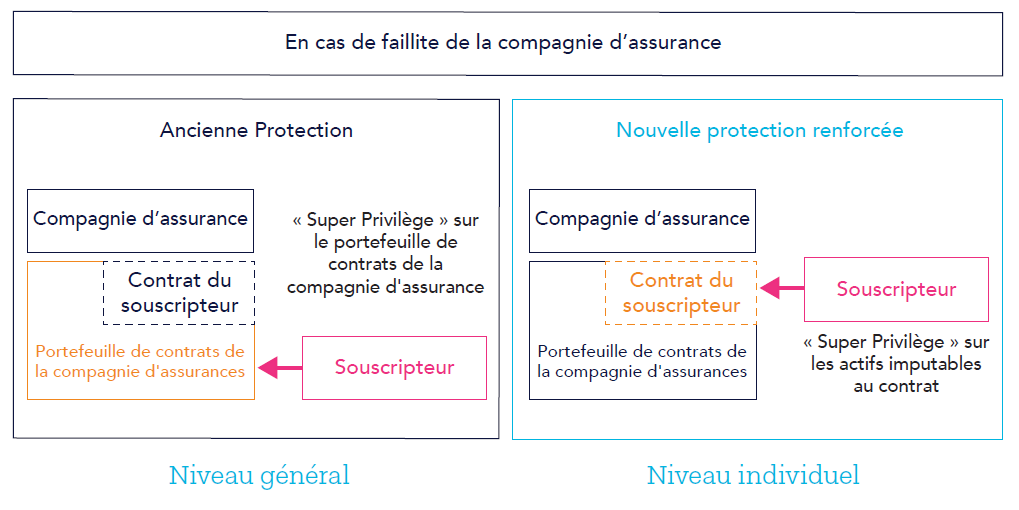

Le cadre légal de la protection, déjà très protecteur, a été encore renforcé par l’addition de règles qui viennent individualiser la protection en fonction du profil et de la stratégie du preneur.

En effet, l’application qui aurait pu être faite des règles, aurait pu aboutir à un résultat peu équitable pour les preneurs et le CAA a clarifié ces règles à bon escient.

Comme auparavant, l’article 253 de la Loi fixe la valeur du patrimoine distinct au jour de l’ouverture de la procédure de liquidation.

L’ancienne rédaction du super-privilège fixait un super-privilège général sur le patrimoine distinct de la compagnie d’assurance-vie.

La nouvelle rédaction issue des articles 253-1 et 253-5 de la Loi fixe le super-privilège sur les unités de comptes du preneur dans un actif sous-jacent, c’est-à-dire le nombre d’unités sous-jacentes du contrat du preneur lui-même.

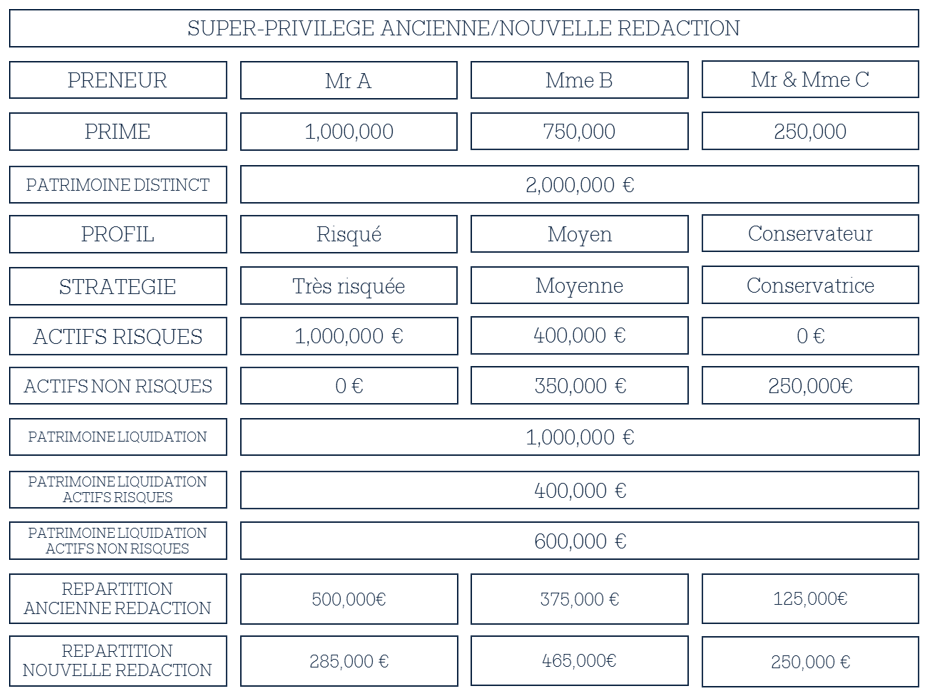

Un exemple chiffré valant mieux que des explications longues, prenons l’exemple de Monsieur Abra Racourcix (Monsieur A), Madame Alie Bonnemine (Madame B), Monsieur et Madame Jacques et Marie Charic (Monsieur et Mme C).

Monsieur A est un flambeur, il veut un rendement élevé (peu importe le risque, dit-il), il n’investit que dans des Actions A à fort rendement, mais risque élevé.

Madame B a un profil conservateur, elle cherche du rendement sans vouloir prendre tous les risques, elle investit à la fois dans des actifs risqués et des actifs peu risqués.

Monsieur et Mme C n’aiment pas le risque, ils ont un profil plus conservateur et souhaitent investir dans des actifs moins risqués, même si le rendement est plus faible.

La nouvelle rédaction « suit » les actifs des contrats et répartit plus équitablement les sommes à récupérer en individualisant la protection, chaque contrat étant considéré comme une cellule individuelle sur lequel le super-privilège s’exerce.

C’est donc une mesure qui renforce encore l’intérêt incomparable de l’assurance-vie luxembourgeoise pour les clients fortunés et leur famille, en plus de la stabilité, de la transparence et des possibilités d’investissement incomparables du contrat luxembourgeois !

Pour en savoir plus, regardez cette vidéo

OneLife se tient aux côtés de ses partenaires et de ses clients pour toute question concernant le cadre légal de protection des preneurs d’assurance-vie.

![]() Jean-Nicolas GRANDHAYE – Corporate Counsel

Jean-Nicolas GRANDHAYE – Corporate Counsel