Na een bewogen legislatief parcours ziet de belofte die Emmanuel Macron tijdens zijn presidentscampagne maakte, het daglicht, met een reeks hervormingen die de roerende fiscaliteit wijzigt. Een overzicht van het nieuwe fiscale landschap in Frankrijk, en meer specifiek het stelsel dat van toepassing is op levensverzekeringen:

- Doelstellingen en legislatief parcours

Het Financiële wetsontwerp voor 2018 werd op 27 september 2017 ingediend en stelt de ingrijpende hervormingen voor die de nieuwe president Emmanuel Macron wou om:

- de Franse economie een nieuwe dynamiek in te blazen,

- het spaargedrag te sturen richting een financiering van de reëleeconomie

- de roerende fiscaliteit te vereenvoudigen en transparanter te maken

De tekst werd van 17 oktober 2017 tot 21 november besproken in het parlement en vervolgens na eerste lezing goedgekeurd op 21 november 2017. De aangepaste tekst wordt aan de Senaat voorgelegd. Zoals OneLife al aankondigde in het artikel ter zake van 15 november 2017, stuitte de tekst op heel wat verzet in de Senaat en werden er heel wat aanpassingen aan aangebracht en vervolgens ingediend bij een paritaire gemengde commissie van het Parlement en de Senaat.

Door de flagrante onenigheid binnen de paritaire gemengde commissie, werd de tekst meermaals heen en weer gestuurd tussen de twee kamers en ten slotte het Parlement, dat het laatste woord heeft over dit type teksten, en uiteindelijk door het Parlement goedgekeurd op 21 december 2017 (onderworpen aan de goedkeuring van de Grondwettelijke Raad die aanhangig werd gemaakt door de afgevaardigden en senatoren van de rechtse en linkse oppositie).

De Grondwettelijke Raad besluit uiteindelijk de tekst goed te keuren, die dus definitief werd aangenomen op 28 december 2017 en gepubliceerd in de Journal Officiel op 30 december 2017.

- De belangrijkste bepalingen

De wet van 30 december 2017 betreffende de financiële wet voor 2018 voorziet 3 bepalingen die bijzonder belangrijk zijn voor spaarders:

- Optrekking van de CSG-rentevoeten met 1,7%, wat een algemene stijging van de sociale bijdragen van 15,5% naar 17,2% met zich meebrengt

- Invoering van een flat tax of Eenmalige Forfaitaire Inhouding van 30% op de inkomsten uit spaargeld (hierin zitten de sociale bijdragen verwerkt)

- Vervanging van de Solidariteitsbelasting op Vermogen (Impôt de Solidarité sur la Fortune – ISF) door een belasting op het Onroerend Goedvermogen (Impôt sur la Fortune Immobilière – IFI)

- PFU: het wondermiddel van de spaarder?

De Eenmalige Forfaitaire Inhouding of PFU (Prélèvement Forfaitiare Unique) is afkomstig van de Engelse “Flat Tax”, die redelijk courant is in Groot-Brittannië en de Verenigde Staten. In Frankrijk is de PFU een vrij nieuwe belastingmethode, die een uniforme belasting toepast op een grote categorie van verschillende situaties en bronnen van inkomsten.

Het Franse systeem berekent belasting gewoonlijk op een persoonlijke manier, op basis van de individuele situatie en naargelang het type inkomsten. Het gaat hier dus om een ingrijpende wijziging in de fiscale aanpak die in het presidentiële programma van Emmanuel Macron stond.

Het onderliggende idee is om de belasting van het kapitaal van de Franse ingezetenen te vereenvoudigen door de toepassing van een unieke rentevoet, die van toepassing is op een complete waaier van spaarboekjes, beleggingen en inkomsten:

- door de toepassing van eenzelfde rentevoet op alle financiële inkomsten

- om te voorkomen dat de toepassing van de inkomensbelasting te complex wordt voor verschillende categorieën financiële inkomsten (inkomsten uit levensverzekeringen, intresten, dividenden, meerwaarden…)

In werkelijkheid maakt deze vereenvoudiging van het systeem de inkomensbelasting complexer, met name voor levensverzekeringen.

a. Contracten die hierdoor beïnvloed worden

De PFU is sinds 1 januari 2018 van toepassing op alle financiële beleggingen in handen van Franse ingezetenen en voor levensverzekeringen retroactief vanaf 27 september 2017.

Dit geldt met name voor vastrentende beleggingsproducten , obligatiecoupons en dividenden, waarop de aftrek van 40% geschrapt wordt, behalve wanneer geopteerd wordt voor belasting van het dividend volgens het progressieve barema van de Inkomstenbelasting (IB).

Deze PFU is echter niet van toepassing op:

- De gereglementeerde spaarboekjes (Livret A, Livret développement durable et solidaire) en de spaarproducten die vrijgesteld zijn van inkomstenbelasting (bedrijfsspaarplan, pensioenspaarplan…)

- Beleggingen die sterk gericht zijn op aandelen, zoals het aandelenspaarplan (PEA). Een uitzondering die past in de coherentie met een van de regeringsdoelstellingen om investeringen in de reële economie te stimuleren

- Inkomsten uit grondbelasting die echter wel beïnvloed worden door het hervormingsvoorstel voor vermogensbelasting en een belasting op het Onroerend Goedvermogen

Bijgevolg zijn noch levensverzekeringen, noch spaarboekjes bij de bank (ook Spaarplan huisvesting en Spaarrekening huisvesting, maar enkel deze die geopend worden na 1 januari 2018) vrijgesteld van de PFU.

b. PFU of Forfaitair Barema van de IB?

Het PFU-tarief is vastgesteld op 30%, zijnde:

- 17,2% sociale bijdragen en

- 12,8% als inkomensbelasting

Inkomsten uit spaargeld zullen bijgevolg principieel belast worden aan 30%, maar voor de belegger kan het interessant zijn te opteren voor de toepassing van het progressieve barema van de Inkomstenbelasting!

Die optie moet dan schriftelijk vastgelegd worden, en is onherroepelijk en algemeen, ze geldt m.a.w. voor alle roerende inkomsten van de belegger voor één jaar.

Vanaf 1 januari 2018 wordt op alle roerende inkomsten die beleggers ontvangen een Verplichte Forfaitaire Inhouding toegepast (Prélèvement Forfaitaire Obligatoire of PFO, die gelijk is met het PFU-tarief, namelijk 17,2% sociale bijdragen en 12,8% IB), die niet bevrijdend is.

- Indien er niet werd geopteerd voor het IB-barema, wordt de PFO bevrijdend en is PFO = PFU.

- Indien de belegger de optie uitoefent voor de toepassing van het IB-barema, wordt de PFO berekend op het bedrag van de te betalen IB, en indien er een surplus is, zal de belegger recht hebben op een eventuele terugbetaling.

Het kan dus interessant zijn voor personen met lage inkomsten in Frankrijk om voor deze toepassing van het IB-barema te kiezen!

- PFU en levensverzekering

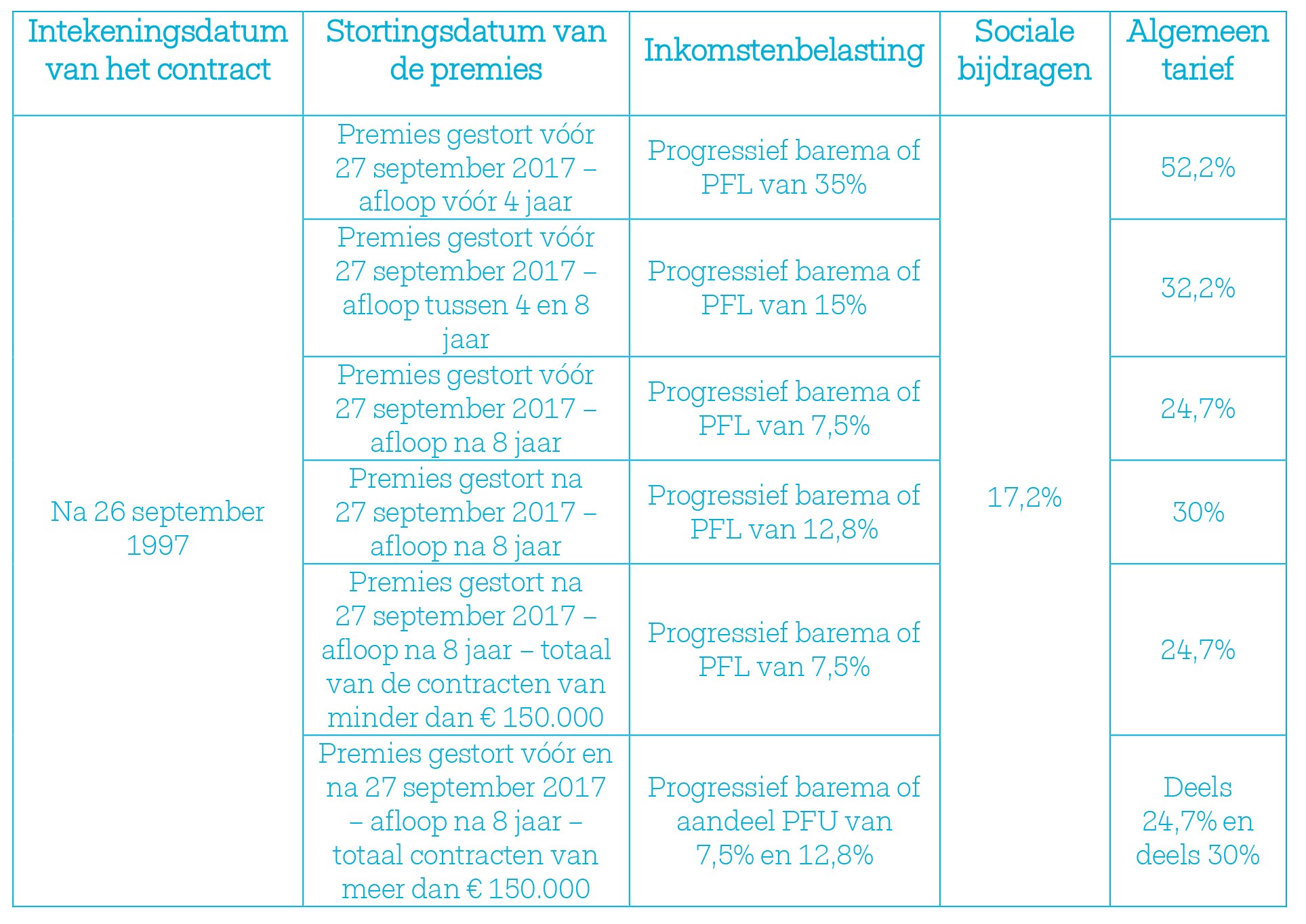

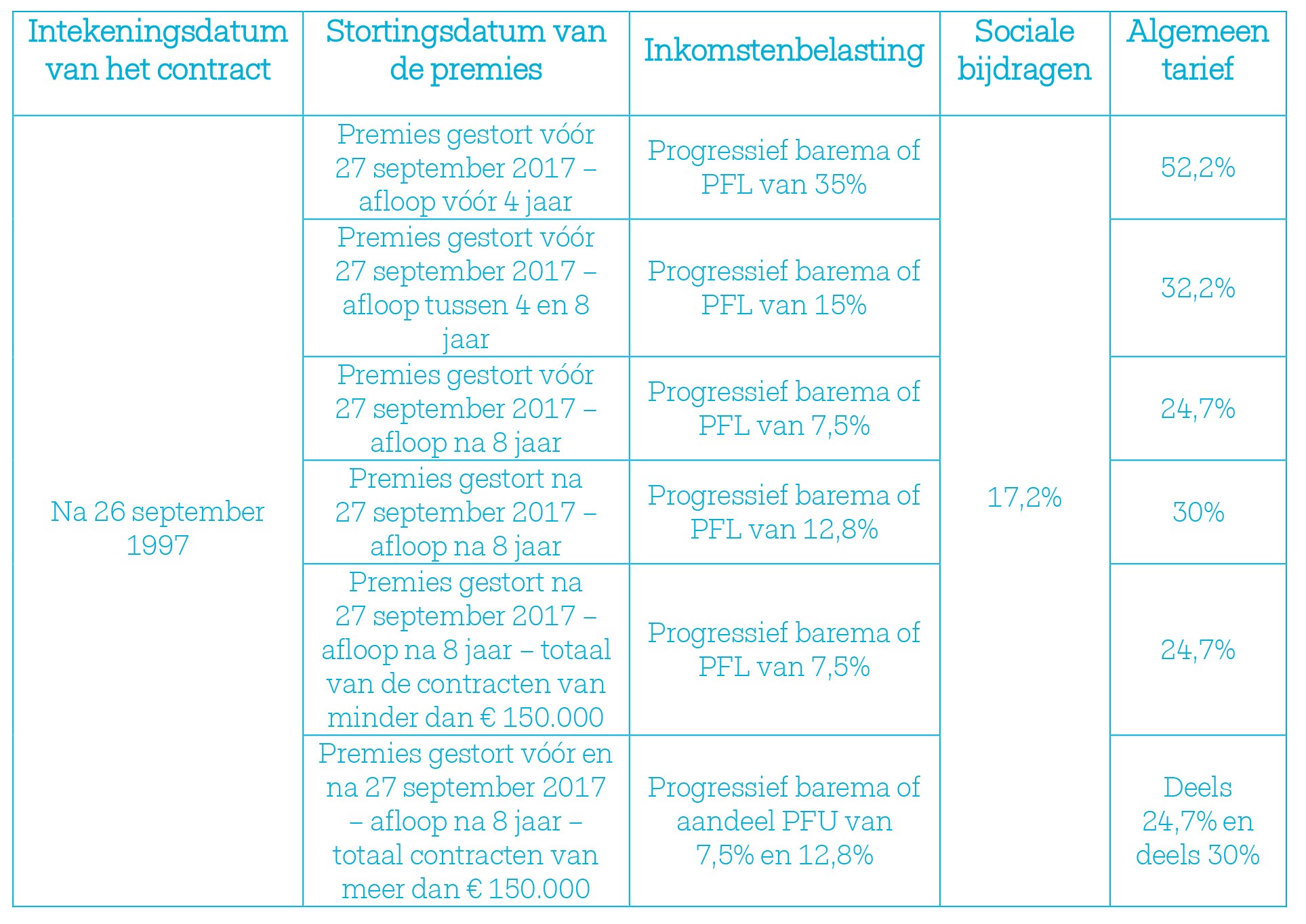

Is de PFU nog steeds voordeliger dan de fiscaliteit die vroeger werd toegepast?

De initiële intentie van de regering was de toepassing van de PFU te beperken tot de contracten die werden afgesloten vanaf 27 september 2017 en de contracten die vóór deze datum werd afgesloten, waarvan het bedrag van de premies hoger ligt dan € 150.000 en € 300.000 voor een koppel, en alleen voor het bedrag van de premies die vanaf 27 september 2017 werden betaald.

De commentatoren hebben daar dus logischerwijze uit afgeleid dat het nieuwe stelsel minder interessant was dan het voorgaande voor de contracten ouder dan 8 jaar. Er is een amendement gekomen dat dit punt corrigeert:

- De PFU van 30% is van toepassing op alle producten die gekoppeld zijn aan premies die vanaf 27 september 2017 betaald zijn voor de contracten jonger dan 8 jaar;

- Voor de contracten ouder dan 8 jaar

- blijft het tarief van 24,7% van toepassing indien het bedrag van de op de levensverzekeringscontracten gestorte premies van de verzekeringnemer niet hoger is dan € 150.000.

- Indien het bedrag van de op de levensverzekeringscontracten gestorte premies van de verzekeringnemer hoger is dan € 150.000,

- is het PFU-tarief van toepassing voor de producten die overeenkomen met het gedeelte van de na 27 september 2017 gestorte premies,

- is het tarief van 24,7% van toepassing voor de producten die overeenkomen met het gedeelte van de voor 27 september 2017 gestorte premies.

Deze verdeling wordt berekend op basis van de volgende pro rata: Bedrag van de producten * ((150.000 – premies gestort vóór 27 september 2017) / (premies gestort na 27 september 2017)).

Het uitwerken van deze pro rata is overigens een jammere zaak, want hij is niet erg makkelijk, en ook niet heel duidelijk voor de beleggers. Op dezelfde manier: hoewel het oorspronkelijke wetsvoorstel stelde dat het bedrag waarmee rekening moest worden gehouden € 150.000 was voor een persoon alleen en € 300.000 voor een koppel, is de drempel van € 300.000 uit de wet geschrapt in de versie die werd goedgekeurd.

Er moet voortaan dus enkel op individueel niveau rekening gehouden worden met de drempel van € 150.000.

De aftrekken van € 4.800 en € 9.200 voor een koppel bleven gelukkig echter behouden voor contracten ouder dan 8 jaar. Op dezelfde manier wordt de optie voor belasting aan het progressieve IB-tarief gehandhaafd.

De situatie is dus zoveel complexer en minder duidelijk geworden voor beleggers en verzekeraars. We kunnen dit op de volgende manier samenvatten:

- De IFI, een geschenk voor de rijken?

Vanaf 1 januari 2018 werd de solidariteitsbelasting op vermogen (ISF) omgezet naar een belasting op het Onroerend Goedvermogen (IFI).

a.Het principe

De ISF belastte traditioneel de patrimonia van meer dan 1,3 miljoen euro volgens een progressief tarief, berekend op het vermogen. Het principe van de IFI is hetzelfde als dat voor de ISF, met één (groot) verschil: de IFI belast enkel de onroerende goederen. Vereenvoudiging of misleiding?

Voor Franse ingezetenen is de IFI van toepassing op alle onroerende goederen of rechten, deelnemingen of aandelen van onroerende vennootschappen in Frankrijk en in het buitenland in handen van personen die het fiscale gezin samenstellen.

Voor buitenlandse ingezetenen met een onroerend patrimonium in Frankrijk, zag de belastbare basis voor de IFI er als volgt uit:

- De waarde van de onroerende goederen of rechten die ze in Frankrijk bezaten, per fiscaal gezin dat in het buitenland verbleef (een tweede verblijf bijvoorbeeld)

- De deelnemingen of aandelen van onroerende vennootschappen die gebouwen in Frankrijk bezaten

- De deelnemingen of aandelen van onroerende vennootschappen die gebouwen in Frankrijk en in het buitenland bezaten, voor het respectievelijke gedeelte van de waarde van de gebouwen in Frankrijk

b. Toepassingsgebied

Indien uw patrimonium enkel uit onroerende activa bestaat (hoofdverblijf, tweede verblijf, IICB’s, opbrengstgebouwen, huurwoningen…) en de waarde van uw patrimonium hoger is dan de drempel van 1,3 miljoen euro, verandert er voor u niets door de hervorming.

Indien u echter een gediversifieerd patrimonium hebt, zult u door de IFI ingewikkelde berekeningen moeten maken tussen goederen die binnen en buiten het toepassingsgebied vallen. Hieronder vindt u een niet-volledige lijst van goederen en rechten die binnen het IFI-gebied vallen:

- waarde van het hoofdverblijf (de aftrek van 30% blijft echter behouden)

- waarde van het/de secundaire verblijf/verblijven

- Gebouwen in bouwfase

- Niet-gebouwd vastgoed (zoals bouwgronden en landbouwgronden)

- Gebouwen en fracties van gebouwen vertegenwoordigd door deelnemingen in onroerende vennootschappen van mede-eigendom

- Het vruchtgebruik van onroerende goederen en rechten voor de totale waarde van het onroerende goed of recht (behalve in geval van successie, waarbij elke vruchtgebruiker en de naakte eigenaar kunnen belast worden voor hun respectievelijke aandeel)

- De deelnemingen in vennootschappen die onroerend goed bezitten in Frankrijk, voor de representatieve waarde van de gebouwen die de vennootschap rechtstreeks of onrechtstreeks in Frankrijk bezit.

Het is in geval van twijfel over de waarde van een goed overigens mogelijk om een online service, “Patrim”, te gebruiken, die door het Ministerie van Financiën wordt aangeboden:

Bepaalde onroerende goederen en rechten vallen niet onder de definitie van de belastbare patrimoniale basis voor de IFI en er zijn partiële of totale aftrekken voorzien voor:

- gebouwen die gebruikt worden voor professionele activiteiten,

- bossen en wouden die geëxploiteerd of professioneel gebruikt worden,

- landelijke panden die langdurig worden verhuurd of die voor professioneel gebruik zijn (landbouwgronden, gebouwen en exploitatiematerialen),

- gemeubelde huurpanden onder het fiscale huurstelsel van gemeubeld professioneel pand

- de naakte eigendom van een onroerend goed dat volledig is vrijgesteld

Voor buitenlandse ingezetenen heeft de wet ook het Franse begrip van vennootschap met overwegend onroerend karakter geschrapt, om artificiële aanpassingen te voorkomen (en daardoor worden alle onroerende goederen, ongeacht de manier waarop ze gehouden worden, opgenomen in de belastbare basis voor de IFI).

c. Aftrekken

De IFI is van toepassing op het netto belastbare patrimonium, m.a.w. na aftrek van de bestaande schulden op 1 januari van het aanslagjaar.

Het is echter jammer dat een zeker aantal aftrekken die eigen waren aan de ISF, werden geschrapt (zoals gezinsleningen en de woningbelasting) en de wetgever heeft de mogelijkheden afgeschaft om de belastbare grondslag (de belastbare basis) via schuld te beperken.

Gelukkig werd de aftrek van 30% op het hoofdverblijf echter wel behouden.

Zijn dus met name aftrekbaar, op voorwaarde dat ze kunnen gerechtvaardigd worden:

- De uitgaven voor de aankoop van onroerende goederen of rechten

- De uitgaven voor verbetering, bouw of uitbreiding,

- De uitgaven voor de aankoop van deelnemingen of aandelen, naar verhouding met de waarde van de onroerende goederen en rechten,

- De verschuldigde belastingen voor de betrokken eigendommen (zoals de grondbelasting).

d. Conclusie

Algemeen gezien gaat deze fiscale hervorming de goede richting uit, omdat ze de toepasselijke regels naar de toekomst toe vereenvoudigt.

Op korte termijn maken de nieuwe regels de roerende fiscaliteit echter minder transparant, omdat de toepasselijke normen worden opgestapeld, met name voor de belasting van dividenden en levensverzekeringen.

Deze wijzigingen zijn een bijkomend bewijs voor het ongeëvenaarde belang van een Luxemburgse levensverzekering voor Franse ingezetenen en OneLife blijft nauw contact houden met zijn cliënten en partners om hen doorheen deze wijzigingen te begeleiden.

Author:  Jean-Nicolas Grandhaye

Jean-Nicolas Grandhaye

![]() Gonzalo Garcia-Perez, Wealth Planner Manager for Iberia and Latam markets, bij OneLife

Gonzalo Garcia-Perez, Wealth Planner Manager for Iberia and Latam markets, bij OneLife