De volgende mensen hebben allemaal één ding gemeen.

Weet u welk?

- De heer MARTIN, een ervaren Franse ondernemer, die via zijn bedrijf heeft ingetekend op een kapitalisatieovereenkomst, wenst een banklening voor zijn bedrijf te krijgen;

- De heer en mevrouw PEETERS, een gelukkig Belgisch gepensioneerd echtpaar dat een levensverzekering voor hun kinderen heeft afgesloten, willen een krediet krijgen om hun droomhuis te kopen zonder hun levensverzekering op te geven;

- De heer LARSSON, een Zweedse arts die een levensverzekering voor zijn vrouw en kinderen heeft afgesloten om te genieten van de ongeëvenaarde bescherming van de Luxemburgse levensverzekeringen van OneLife, wil een van zijn kinderen de garantie van zijn contract geven, zodat deze laatste een appartement kan kopen;

Zoals u ongetwijfeld al heeft geraden, willen al deze mensen hun levensverzekerings- of kapitalisatieovereenkomst als waarborg aanwenden voor een banklening of andere lening, voor zichzelf, hun bedrijf of een familielid!

Dus waarom en hoe kunt u uw levensverzekering als waarborg aanwenden?

Is het mogelijk om de onderliggende activa van de overeenkomst als waarborg aan te wenden of moet men zich neerleggen bij het afkopen van de overeenkomst om aan hun doelstellingen te voldoen?

Hoe kunt u uw levensverzekerings- of kapitalisatieovereenkomst als waarborg gebruiken?

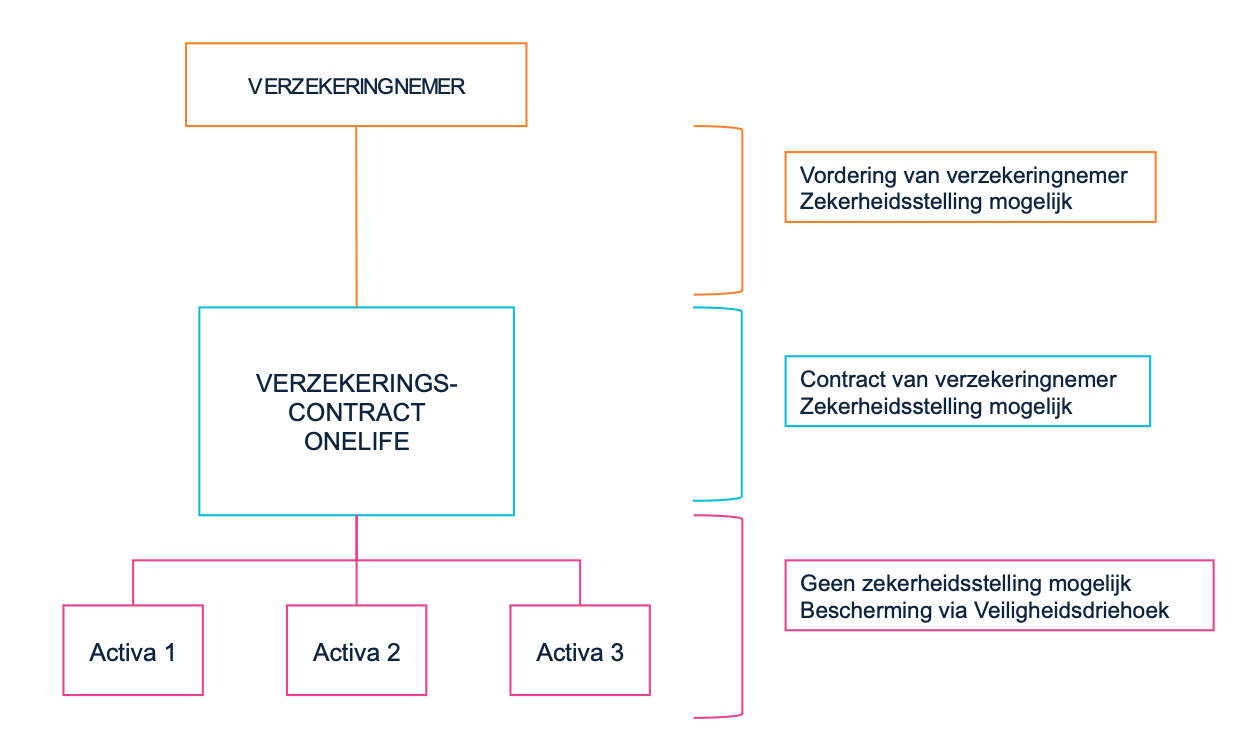

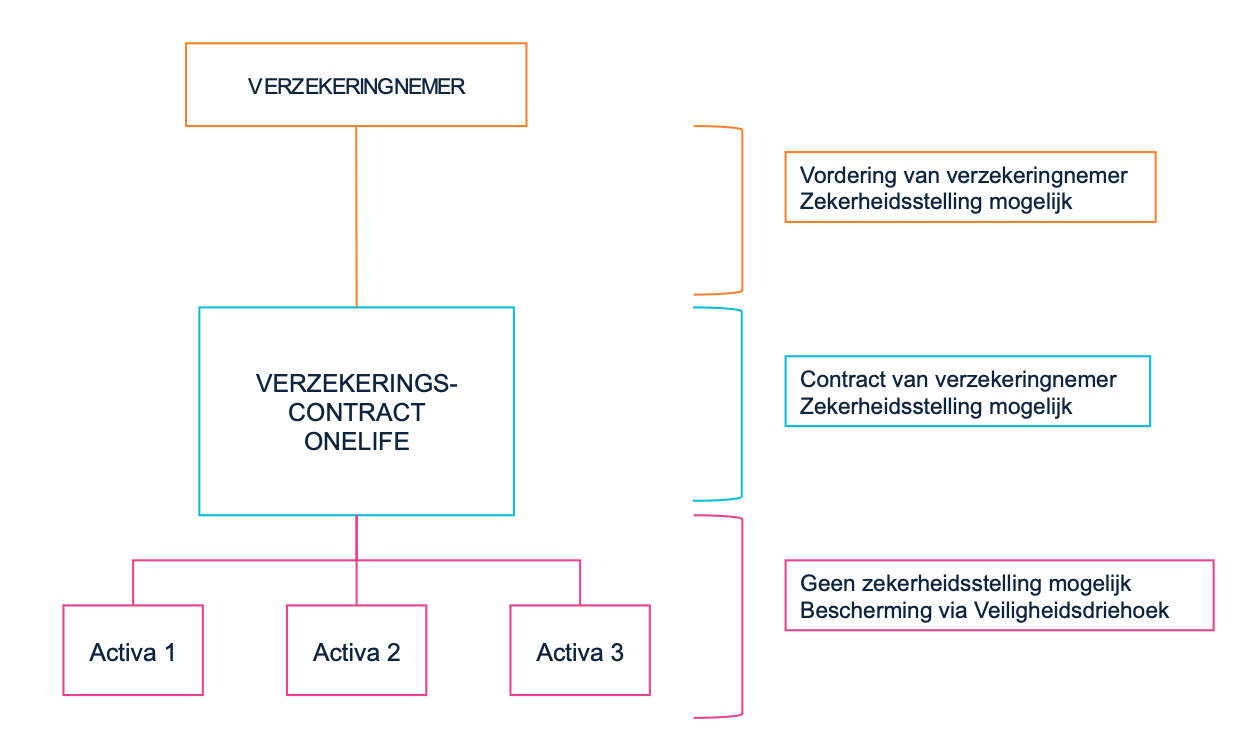

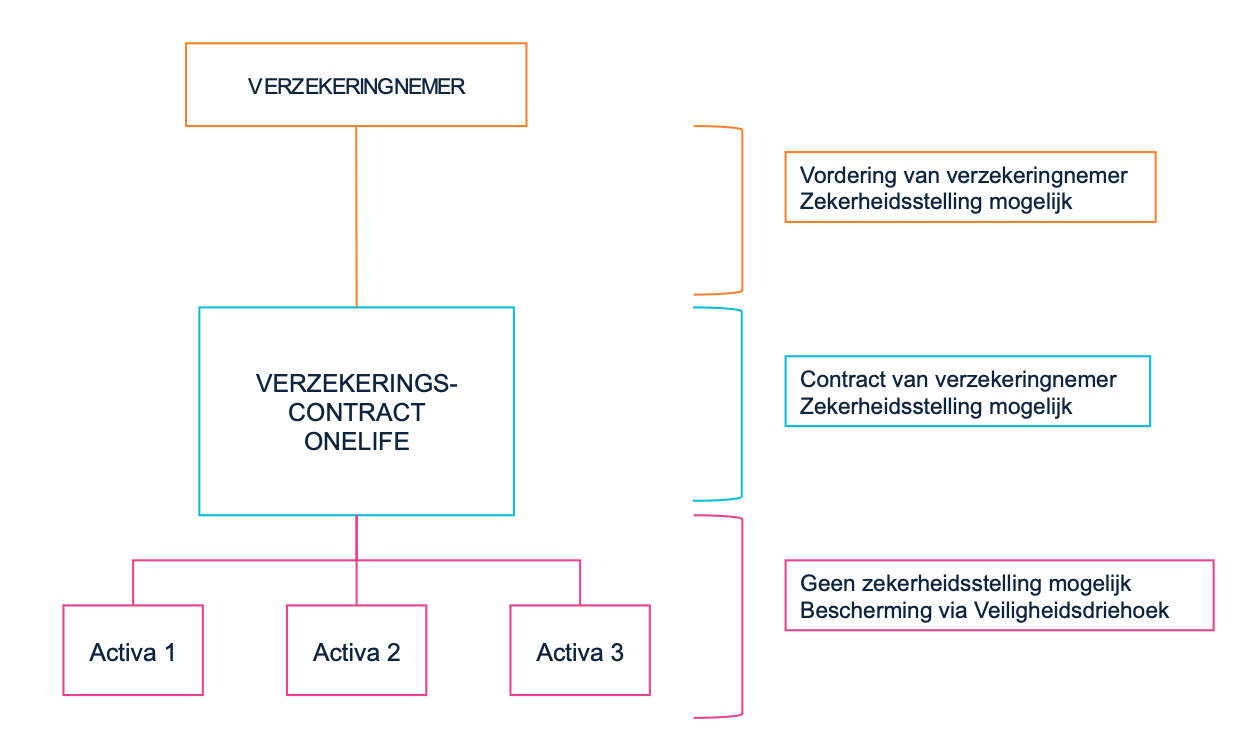

In de eerste plaats moet worden opgemerkt dat het door de veiligheidsdriehoek niet mogelijk is om eender welke waarborg te stellen op de activa die aan de levensverzekeringsovereenkomst ten grondslag liggen. Een waarborg kan alleen extern zijn ten opzichte van de onderliggende activa van de overeenkomst, d.w.z. zij kan alleen van toepassing zijn op de overeenkomst zelf (in dat geval is een aanhangsel bij de overeenkomst vereist) of op de vordering van de verzekeringnemer op de verzekeringsmaatschappij (in dat geval is geen aanhangsel bij de overeenkomst vereist).

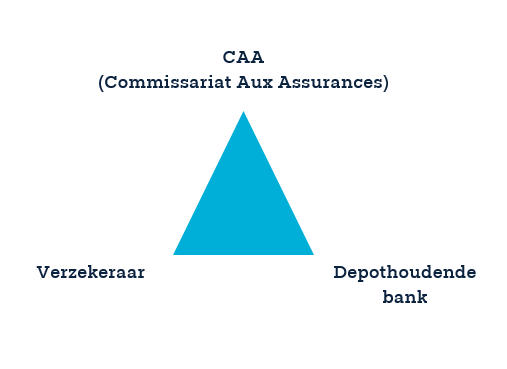

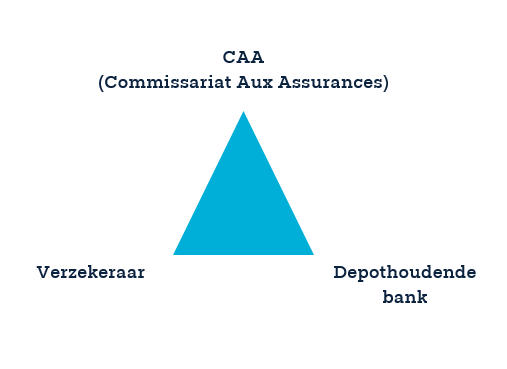

De activa die in de Luxemburgse levensverzekerings- of kapitalisatieovereenkomst zijn gedeponeerd, zijn beschermd door de veiligheidsdriehoek, waardoor deze activa specifiek worden gescheiden van de andere activa van de verzekeringsmaatschappij. Krachtens artikel 3 van de tripartiete bewaarnemingsovereenkomst tussen de verzekeraar, de depothoudende bank en het Luxemburgse Commissariat Aux Assurances mogen de bank en de verzekeraar enkel privileges of waarborgen aanvaarden wanneer het Superprivilege van de verzekeringnemers niet op de onderliggende activa worden toegepast! Hier!

Uittreksel uit artikel 3 van de door het Luxemburgse Commissariaat Aux Assurances opgestelde model voor bewaarnemingsovereenkomst:

“de uitgevoerde deponeringen […] moeten duidelijk gescheiden zijn van de overige verplichtingen en activa van de deposant bij de kredietinstelling […] en mogen niet met deze laatstgenoemden worden verrekend. Zij mogen niet onderworpen zijn aan andere privileges en waarborgen dan die van artikel 118 van de wet [het Superprivilege].

De kredietinstelling neemt nota van deze scheiding en het verbod op verrekening en doet hierbij afstand van eventuele andersluidende bepalingen in haar algemene voorwaarden of andere contractuele documentatie tussen de kredietinstelling en de deposant. “

Het is dus alleen mogelijk om een waarborg te stellen op het “hogere” niveau, d.w.z. op het niveau van de overeenkomst of de schuldvordering van de verzekeringnemer:

De aanvaardbare methoden voor de zekerheidsstelling zijn dus:

- de afstand van rechten

- de aanwijzing van een begunstigde

- de verpanding van een verzekeringsovereenkomst

- de overdracht van een levensverzekeringsovereenkomst

1. De afstand van rechten op de levensverzekerings- of kapitalisatieovereenkomst

1. De afstand van rechten op de levensverzekerings- of kapitalisatieovereenkomst

Dit wordt vaak gebruikt in België en is voorzien in artikelen 183 en 184 van de Wet van 4 april 2014 op de Verzekeringen:

Art. 183. De uit de verzekeringsovereenkomst voortvloeiende rechten kunnen geheel of gedeeltelijk door de verzekeringnemer worden overgedragen. Dit recht van afstand kan noch door zijn echtgenoot/echtgenote, noch door zijn schuldeisers worden uitgeoefend.

In geval van aanvaarding van het voordeel is de uitoefening van het recht op afstand afhankelijk van de toestemming van de begunstigde.

Vorm

Art. 184. De afstand van alle of een deel van de uit de overeenkomst voortvloeiende rechten kan slechts geschieden door middel van een door de vervreemder, de verkrijger en de verzekeraar ondertekend aanhangsel.

De verzekeringnemer kan echter in de overeenkomst bepalen dat bij zijn overlijden zijn rechten geheel of gedeeltelijk worden overgedragen aan de daartoe aangewezen persoon.

Ook artikel 118 van de Luxemburgse wet op de verzekeringsovereenkomsten is geïnspireerd op het Belgische recht op dit gebied.

Het Franse recht voorziet wel in de afstand van rechten in artikel 1216 van het Franse burgerlijk wetboek, maar volgens het Franse recht is de afstand van rechten voor levensverzekeringsovereenkomsten verboden. Dit is echter wel mogelijk voor kapitalisatieovereenkomsten!

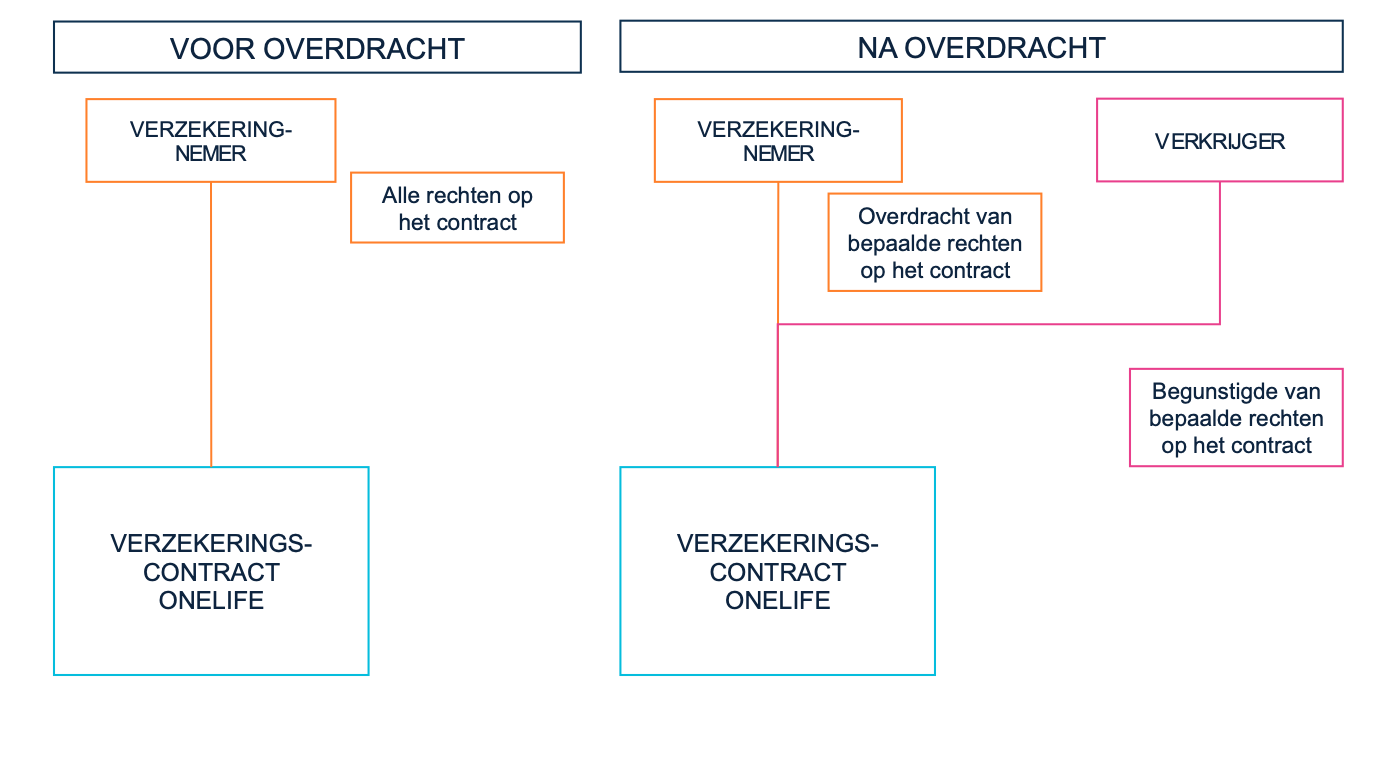

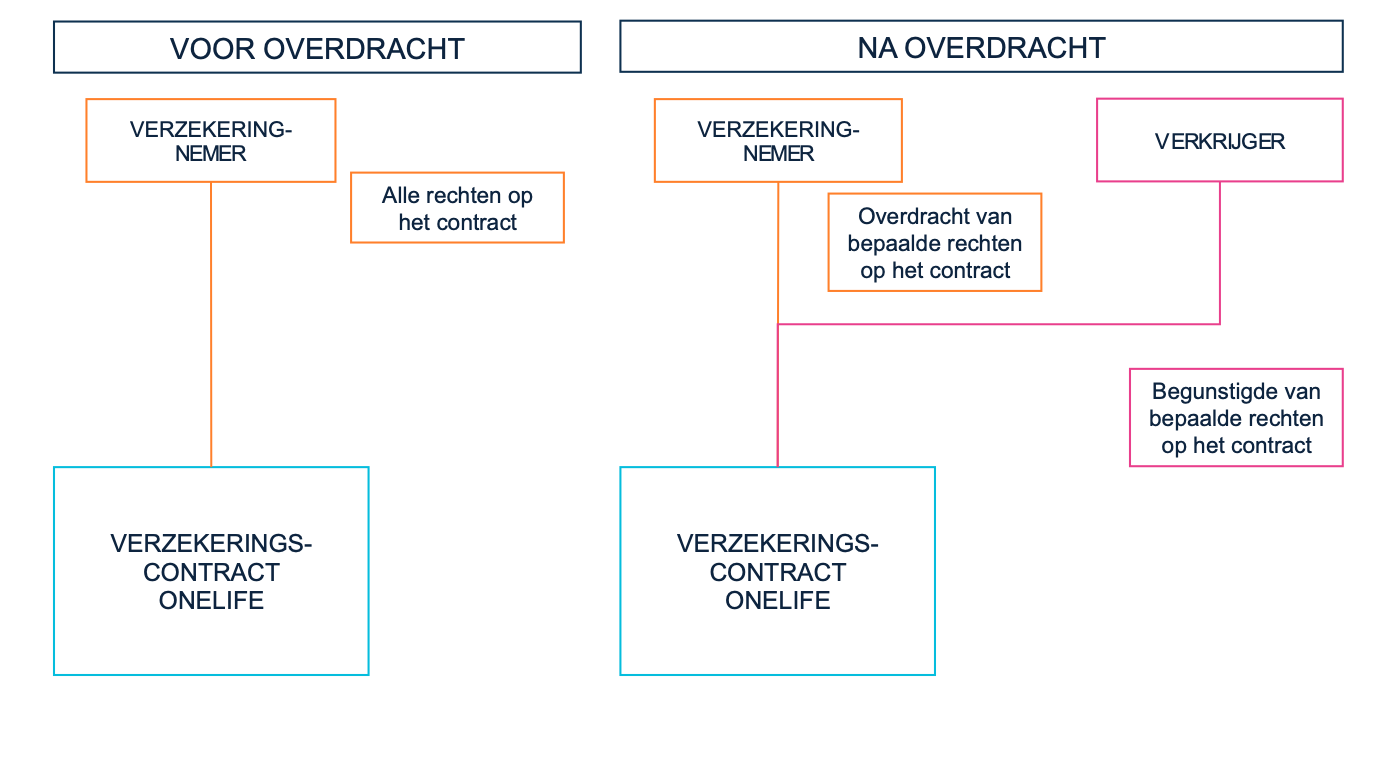

Het mechanisme voor de afstand van rechten is als volgt: de persoon die zijn rechten wil overdragen, de overdrager genoemd, kan de afstand van rechten aan een derde partij, de verkrijger genaamd, op drie verschillende wijzen verrichten, kosteloos (schenking) of tegen betaling (als tegenprestatie voor een dienst, zoals een banklening):

- De afstand van alle rechten op de verzekeringsovereenkomst en de overdracht van die overeenkomst aan de verkrijger, bijvoorbeeld zijn kinderen of als tegenprestatie voor een lening, de uitlenende bank.

- De afstand van alle rechten op de verzekeringsovereenkomst zonder de overdracht ervan

- Een eenvoudige gedeeltelijke afstand van rechten op de overeenkomst

De afstand van rechten op de overeenkomst kan geheel of gedeeltelijk zijn en kan specifiek betrekking hebben op:

- het recht op arbitrages

- het recht om een begunstigde aan te wijzen

- het recht op afkoop

- het recht op zekerheidsstelling

- het recht op jaarlijkse of incidentele informatie

In geval van afstand van een recht aan meerdere personen, wordt het overgedragen recht door de rechtverkrijgenden gezamenlijk uitgeoefend.

Anderzijds leidt deze afstand van rechten tot het automatisch verlies van de eigendom van de overgedragen rechten door de cedent, wat voor sommige verzekeringnemers moeilijk te aanvaarden kan zijn. Ook in geval van aanvaarding door de begunstigde moet de aanvaardende begunstigde uitdrukkelijk instemmen met de afstand van de rechten.

In de praktijk is de afstand van gedeeltelijke of volledige rechten, met of zonder de overdracht van het houderschap van de overeenkomst, zeer gebruikelijk in België, maar amper of helemaal niet gangbaar in andere markten (zoals in Frankrijk bijvoorbeeld).

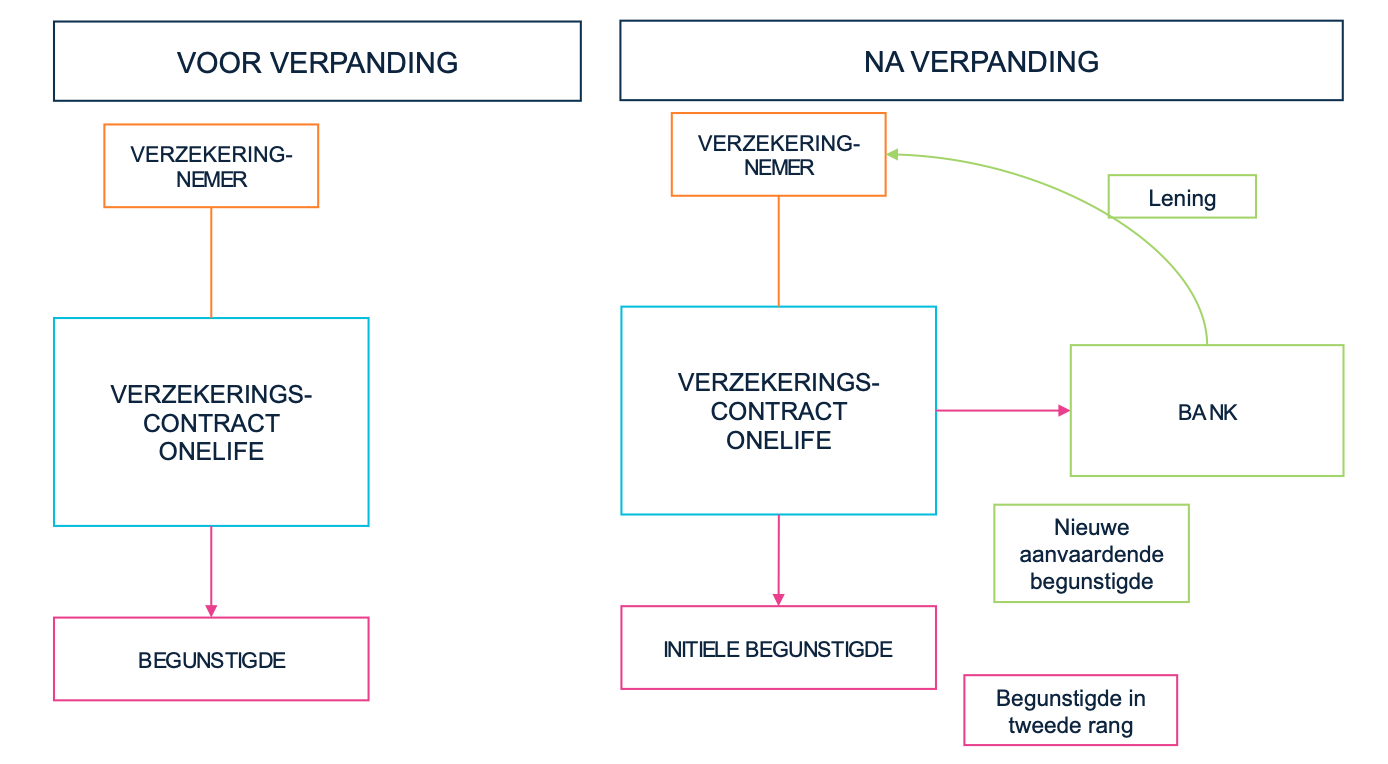

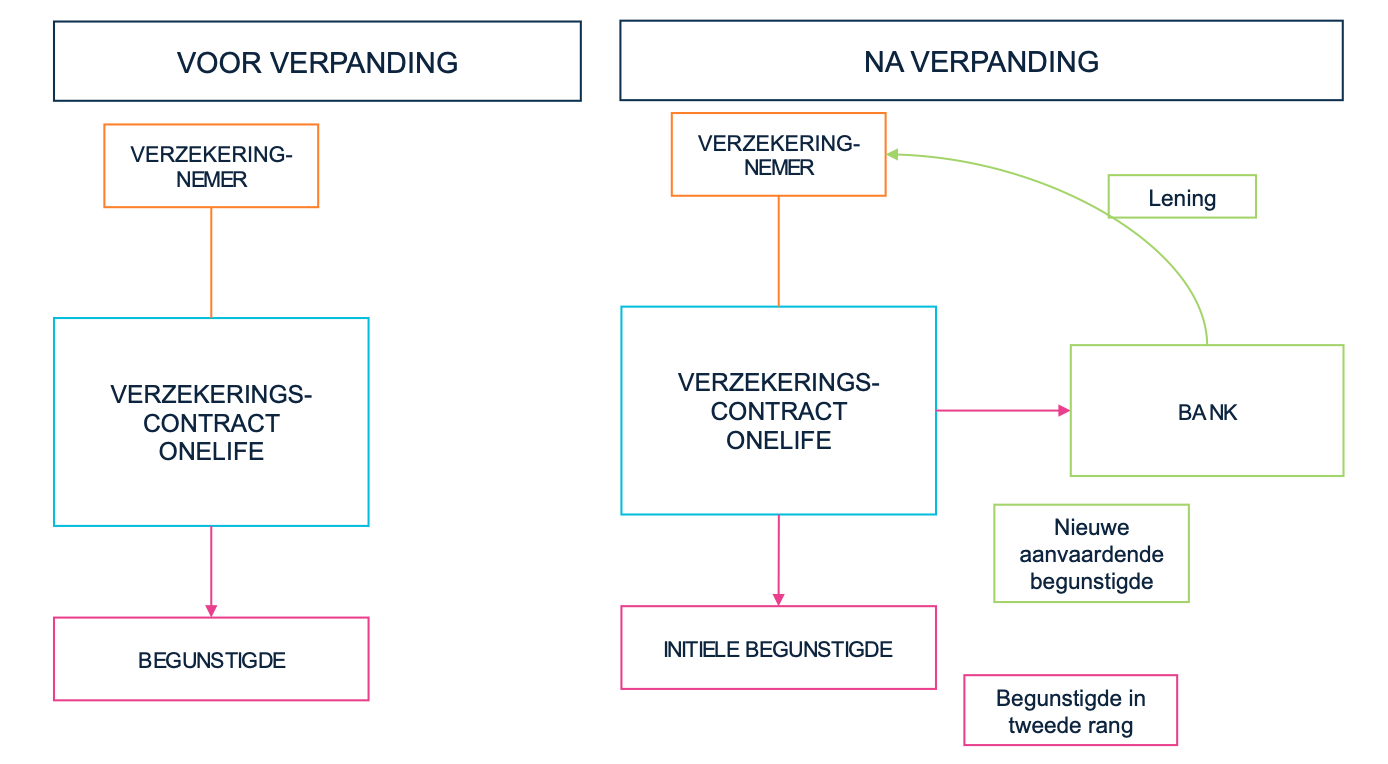

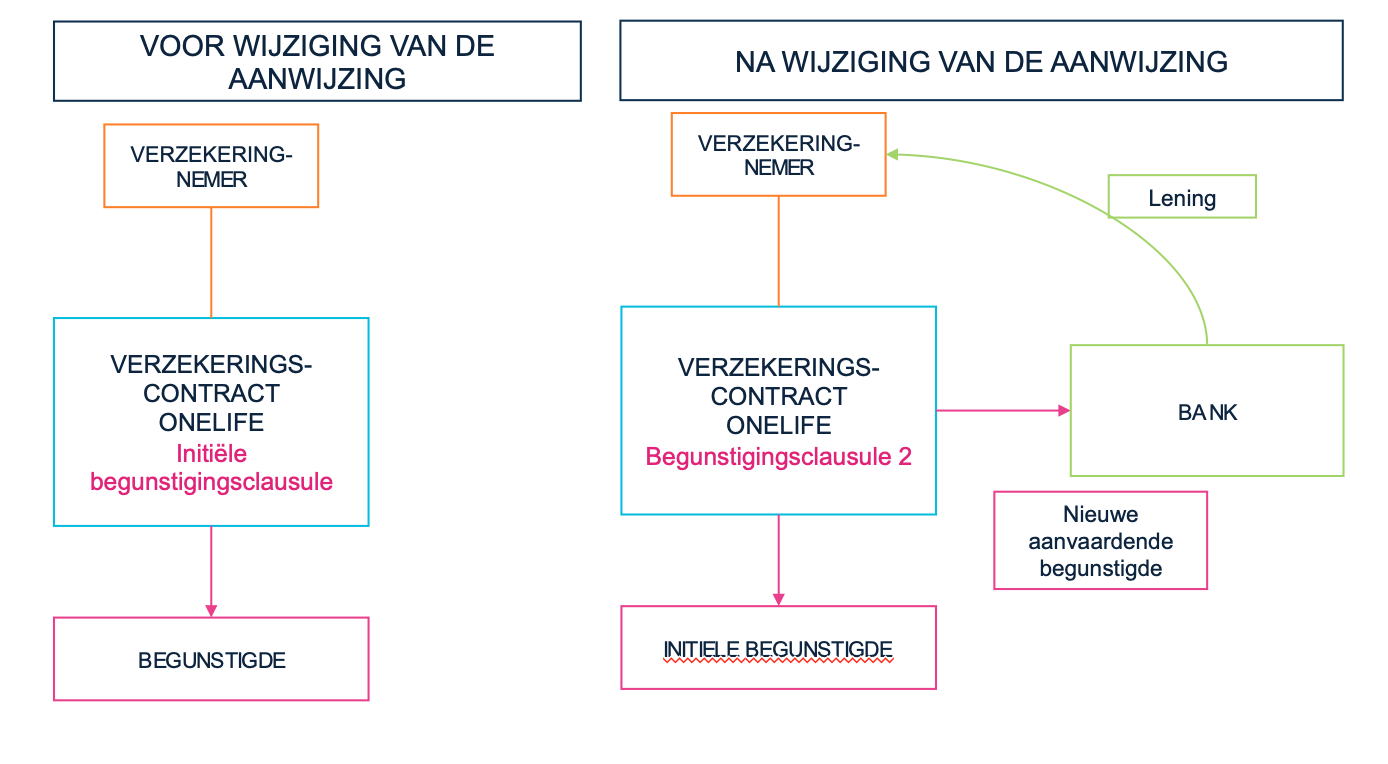

2. Aanwijzing van de begunstigde als zekerheid

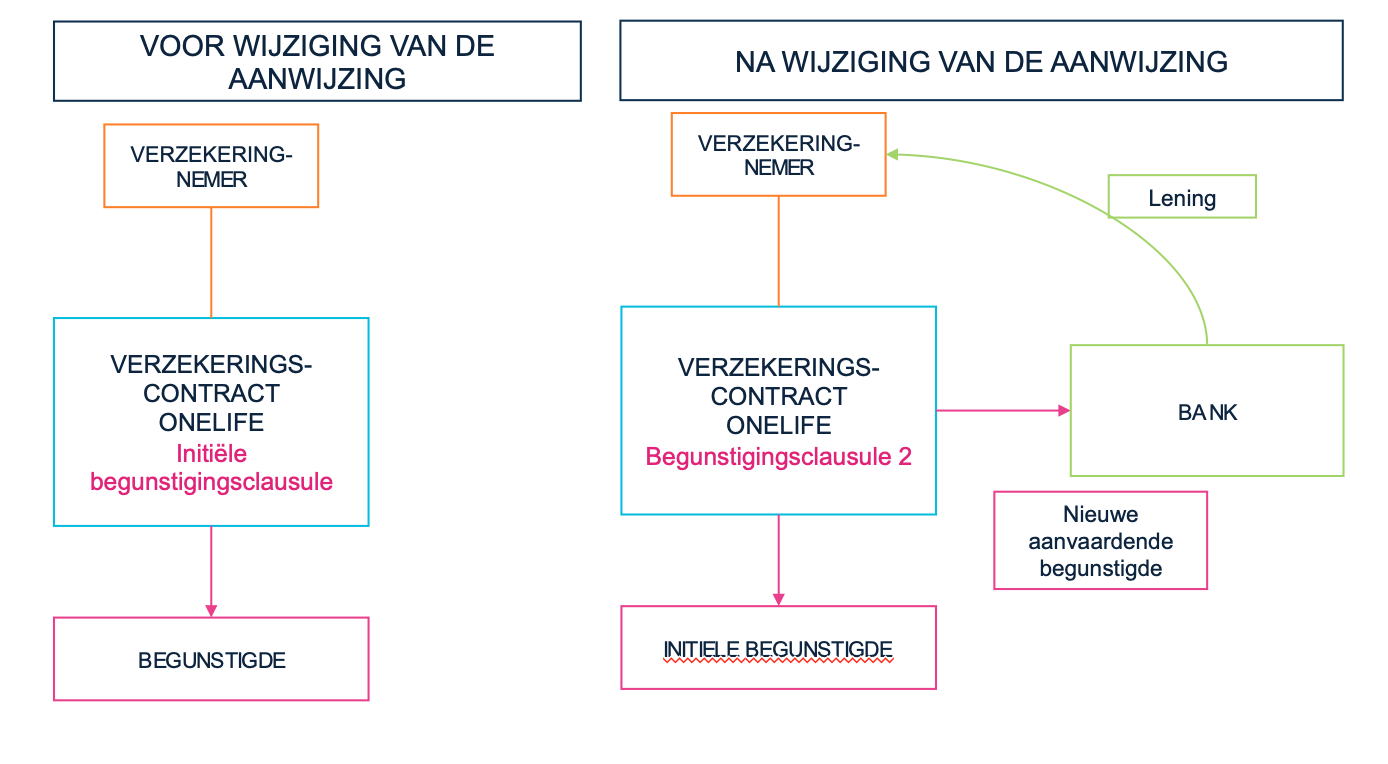

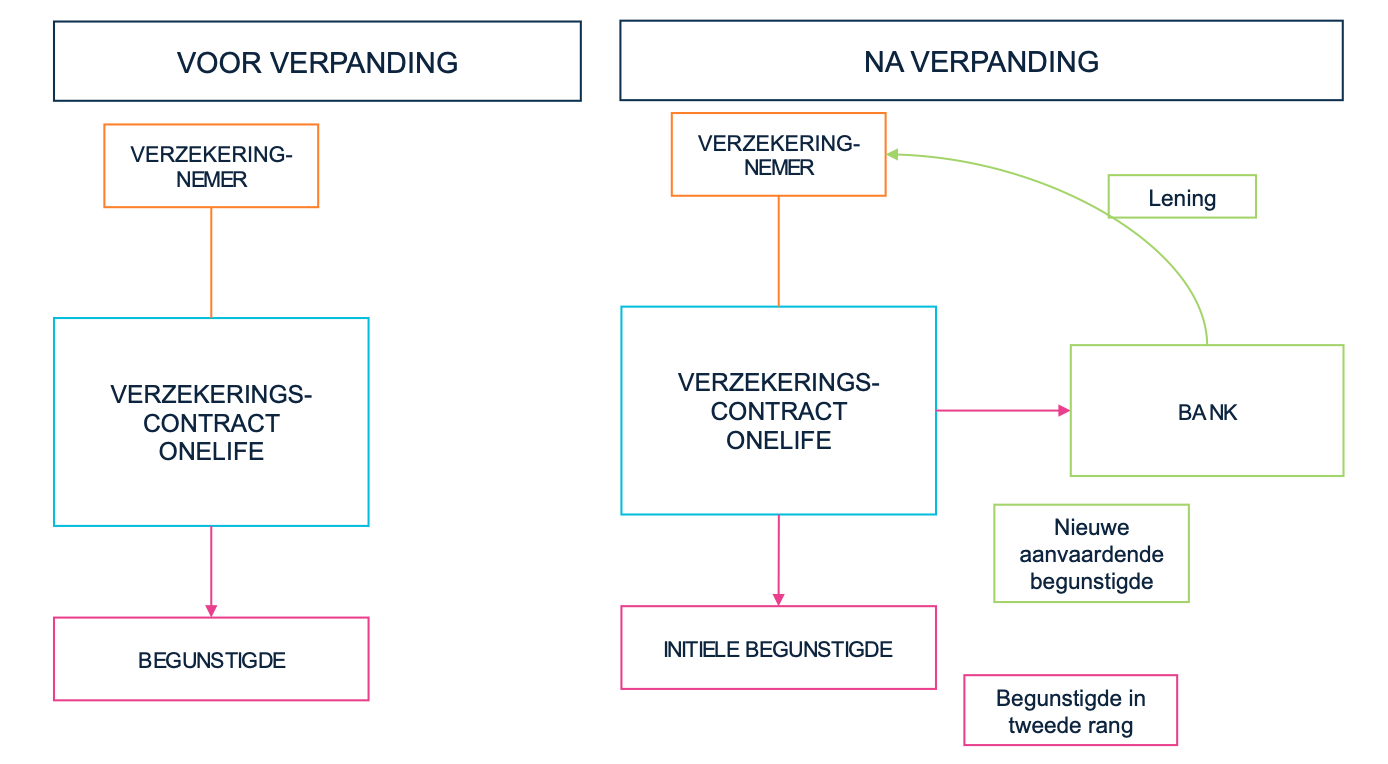

Het is mogelijk om een derde partij in de verzekeringsovereenkomst aan te wijzen als eerste begunstigde van de verzekeringsovereenkomst, als zekerheid voor een schuld van de verzekeringnemer aan een bankinstelling of een andere derde partij.

Laten we een voorbeeld nemen om deze definitie te verduidelijken: De heer en mevrouw PEETERS willen graag een banklening krijgen om het hun droomhuis in Toscane te kopen. Aangezien het huis niet in het land van de bank is gelegen, wil de bank uiteraard een gedegen garantie naast de traditionele terugbetalingen waarin de leningovereenkomst voorziet.

De heer en mevrouw PEETERS benoemen daarom de bank als eerste begunstigde van de levensverzekering om de lening voor de aankoop van hun droomhuis te garanderen. De bank aanvaardt van haar kant het voordeel om haar positie en de schuldvordering ter garantie van de lening, veilig te stellen.

In de praktijk vereist deze zekerheidsstellingstechniek dat de verzekeringnemer de bank aanwijst als de aanvaardende begunstigde. Hierdoor ontdoet de verzekeringnemer zich van het recht om een nieuwe begunstigde aan te wijzen en verbindt hij zich ertoe om voor elke toekomstige transactie de instemming van de aanvaardende begunstigde te vragen.

3. De inpandgeving van de verzekeringsovereenkomst

Een andere mogelijkheid is om de verzekeringsovereenkomst als onderpand te geven. De verpanding is een vorm van pandrecht, d.w.z. een zakelijke zekerheidstelling op een roerend goed toegepast op een onlichamelijk roerend goed, zoals aandelen of een levensverzekeringsovereenkomst.

In het Franse recht verschilt dit van het onderpand die van toepassing is op roerende lichamelijke zaken (elk roerend goed dat een persoon in zijn/haar handen kan houden).

Verpanding is voorzien in artikel 2355 van het Franse burgerlijk wetboek en wordt gedefinieerd als een overeenkomst waarbij een schuldenaar een roerend goed aan zijn schuldeiser geeft om zijn schuld te waarborgen.

Een schuldenaar kan zijn levensverzekerings- of kapitalisatieovereenkomst dus verpanden, omdat het gaat om een onlichamelijk roerend goed (een overeenkomst dat een vordering van de verzekeringnemer op de verzekeringsmaatschappij vertegenwoordigt).

Zowel in Luxemburg als in België wordt de term pand gebruikt, maar het mechanisme is hetzelfde en er is een bijvoegsel vereist bij de verzekeringsovereenkomst dat door de verzekeraar, de verzekeringnemer en de bank is ondertekend.

De artikelen 116 en 117 van de Luxemburgse wet van 27 juli 1997 betreffende verzekeringsovereenkomsten bepalen dat de inpandgeving een persoonlijk en exclusief recht van de verzekeringnemer is. In geval van aanvaarding van het voordeel is echter de voorafgaande toestemming van de begunstigde vereist.

De bepalingen van de Luxemburgse wetgeving zijn trouwens geïnspireerd op de Belgische wetgeving, waarvan de artikelen 181 en 182 van de wet van 4 april 2014 bepalen:

Recht van inpandgeving

Art. 181. De uit de verzekeringsovereenkomst voortvloeiende rechten kunnen in pand worden gegeven, en wel alleen door de verzekeringnemer, met uitsluiting van zijn echtgeno(o)t(e) en schuldeisers.

In geval van aanvaarding van de begunstiging is de inpandgeving afhankelijk gemaakt van de toestemming van de begunstigde.

Vorm

Art. 182. Inpandgeving van de rechten uit de overeenkomst kan alleen geschieden door middel van een bijvoegsel, getekend door de verzekeringnemer, de pandhoudende schuldeiser en de verzekeraar. “

Inpandgeving is een op zichzelf staande overeenkomst, maar het vereist een bijvoegsel bij de verzekeringsovereenkomst. Het recht dat van toepassing is op de verpanding is hetzelfde recht als dat van de levensverzekeringsovereenkomst. In de praktijk is verpanding een toelaatbare techniek, maar minder gebruikelijk dan de schuldoverdracht, omdat ze wordt beheerst door een specifieke regeling die wordt geregeld door het recht dat van toepassing is op verzekeringsovereenkomsten.

De verpanding kan dus minder flexibel en beschermend zijn voor zowel de verzekeringnemer als de bank, vooral ten opzichte van de schuldoverdracht (hieronder beschreven), wat de meest gebruikte zekerheidstechniek is. Volgens het recht dat van toepassing is op de levensverzekeringsovereenkomst zelf, volgt de verpanding immers het wettelijke, reglementaire en jurisprudentiële regime dat van toepassing is in het contractenrecht.

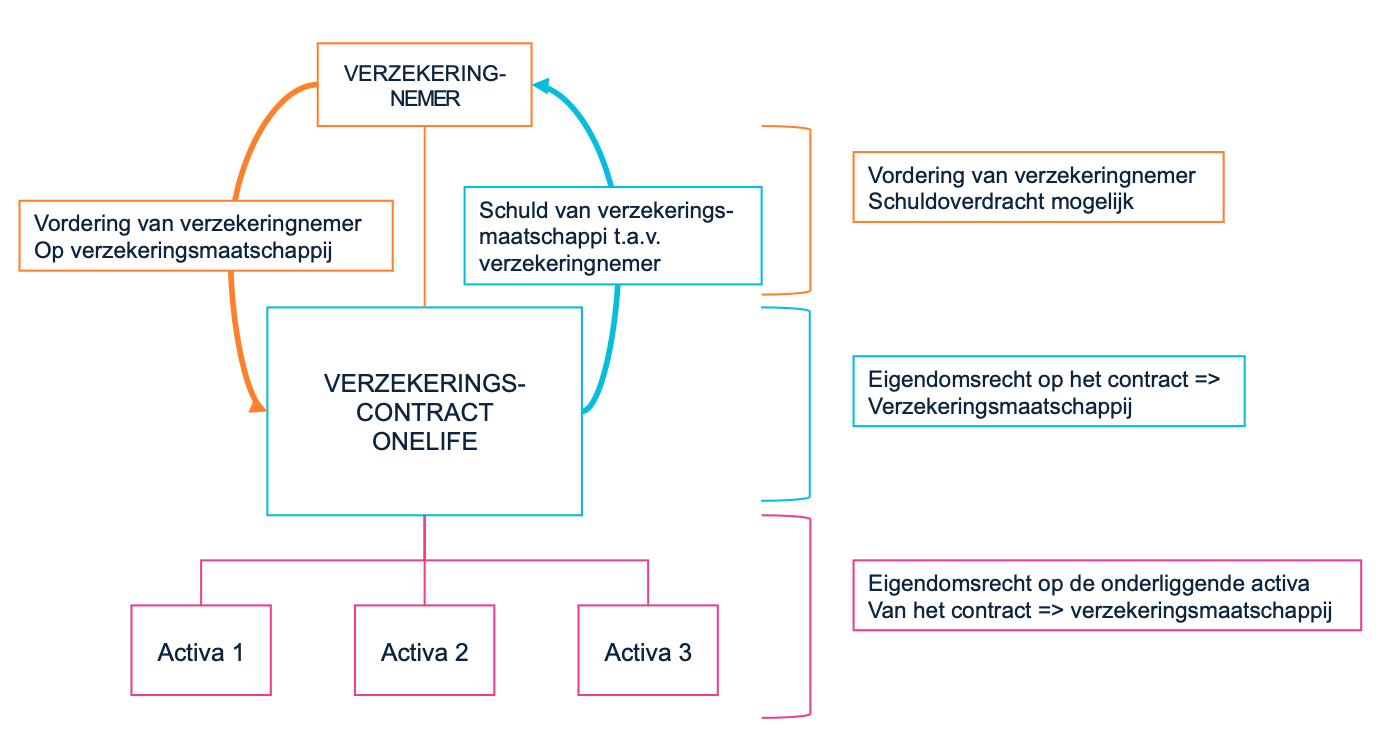

4. De schuldoverdracht

4. De schuldoverdracht

De term lijkt misschien onduidelijk voor de niet-ingewijden, maar schuldoverdracht is het middel bij uitstek om een levensverzekerings- of kapitalisatieovereenkomst te verpanden.

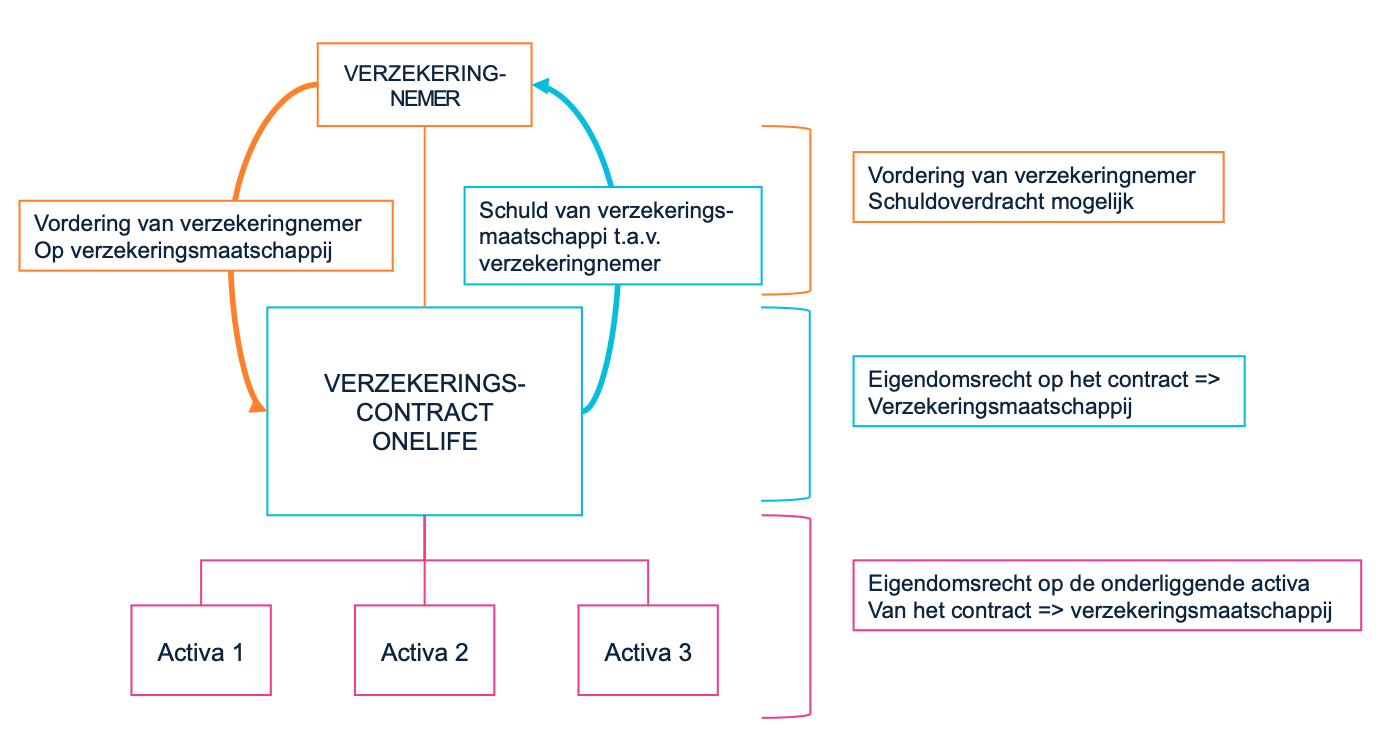

De verzekeringnemer heeft immers rechten op de ondertekende overeenkomst en met name het eerste van deze rechten is geen eigendomsrecht op de overeenkomst of de activa (in tegenstelling tot wat vaak wordt aangenomen), maar een vorderingsrecht, d.w.z. dat de verzekeringnemer het recht heeft op terugbetaling van de tegenwaarde van deze overeenkomst. De verzekeringsmaatschappij heeft dus als tegenprestatie een schuld ten aanzien van de verzekeringnemer en de schuldoverdracht handelt op het niveau van de schuldvordering van de verzekeringnemer en niet als verpanding op het niveau van het contract zelf.

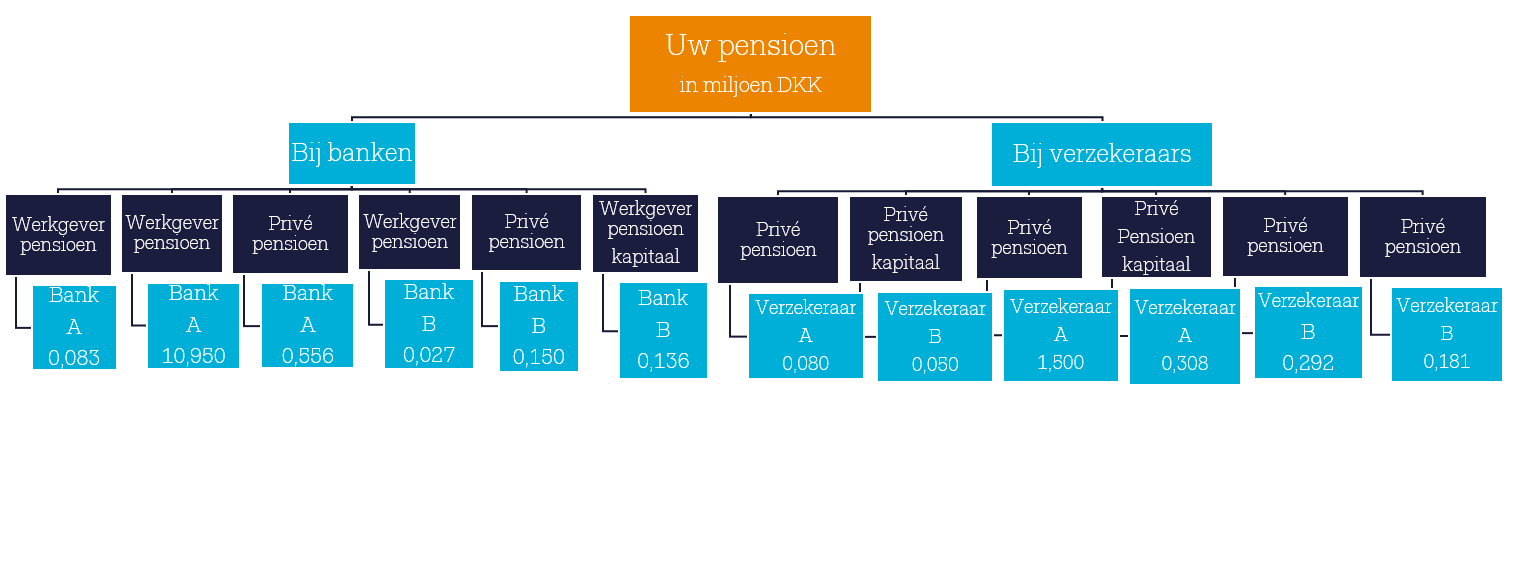

Om de situatie van de verzekeringnemers en de verzekeringsmaatschappij na het afsluiten van een verzekeringsovereenkomst samen te vatten:

Het overdrachtsmechanisme is opgenomen in artikel 1275 van het Luxemburgse Burgerlijk Wetboek:

“De overdracht waarbij een schuldenaar aan de schuldeiser een andere schuldenaar geeft, die zich jegens de schuldeiser verbindt, verricht geen schuldvernieuwing, indien de schuldeiser niet uitdrukkelijk heeft verklaard dat hij van plan was zijn schuldenaar die de overdracht heeft verricht, te ontheffen. “

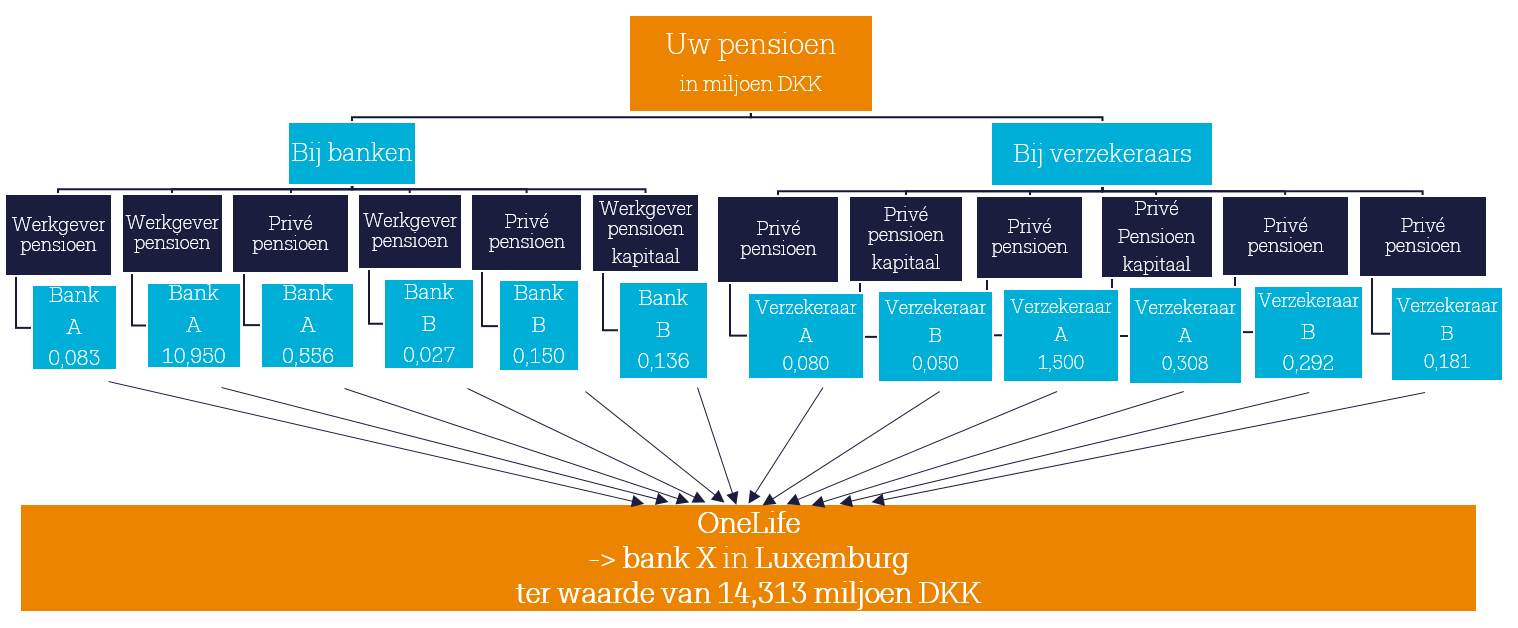

Via het mechanisme van schuldoverdracht verplicht de verzekeringnemer de verzekeringsmaatschappij om de kredietgever (in de meeste gevallen de bank, maar niet altijd) terug te betalen indien hij niet terugbetaalt. De bank heeft dus een tweede schuldenaar in geval van verzuim van de hoofdschuldenaar.

Bovendien is het niet verplicht dat de schuldenaar en de overdrager (de verzekeringnemer) dezelfde personen zijn en het is volstrekt mogelijk dat iemand een schuldoverdracht uitvoert voor een schuld die door een andere persoon is aangegaan.

De heer MARTIN, ervaren Franse ondernemer, kan zich bijvoorbeeld heel goed voorstellen dat hij een schuldoverdracht uitvoert van zijn persoonlijke overeenkomst voor een schuld die door zijn bedrijf is aangegaan. De heer LARSSON kan een schuld overdragen ter garantie van de door zijn zoon aangegane schuld voor de aankoop van een appartement, zonder zijn contract op te geven.

Alleen in geval van niet-betaling door de zoon van de heer LARSSON of het bedrijf van de heer MARTIN kan de bank aan de verzekeringsmaatschappij – die in geen geval bezwaar kan maken vanwege de gesloten overdrachtsovereenkomst – verzoeken om de uitvoering van de overdracht en een gedeeltelijke (of volledige) afkoop, binnen de grenzen van de door de debiteur (d.w.z. het bedrijf van de heer MARTIN of de zoon van de heer LARSSON) verschuldigde bedragen en de waarde van de levensverzekeringsovereenkomst.

Bovendien vereist de overdracht geen bijvoegsel van de levensverzekeringsovereenkomst en het is zeer gebruikelijk om te kiezen voor een schuldoverdracht naar Luxemburgs recht, die alle bestaande en toekomstige schulden van een bepaalde debiteur kan dekken.

Ten slotte is het overdrachtsregime veruit het meest flexibele en in de praktijk het meest gangbare.

Zodra de schuld volledig is afgelost, meldt de bank of de andere kredietgever de kwijtschelding (opheffing) van de overdracht en krijgt de verzekeringnemer dus de rechten die door de overdracht werden beperkt, terug. Dus niet alleen de aanwijzing van een begunstigde en de verpanding, maar ook de schuldoverdracht leidt niet tot verlies van eigendom, in tegenstelling tot de afstand van rechten, waarvoor een afstand van rechten in tegengestelde zin vereist is voor een opheffing.

Elk van deze methoden voor inpandgeving heeft voor- en nadelen. We stellen echter vast dat de schuldoverdracht de meest flexibele regeling heeft en is aangepast aan een groot aantal situaties en dat dit niet leidt tot verlies van eigendom, maar tot een tijdelijke beperking van de rechten van de verzekeringnemer.

De tripartiete overdracht kan als volgt worden samengevat:

Wilt u er meer over weten? De experts van OneLife zijn er om u te helpen met uw vermogens- en successieplanning of die van uw klanten.

Neem gerust contact op met uw gebruikelijke OneLife-contactpersoon die u graag zal helpen.

Jean-Nicolas GRANDHAYE, Corporate Counsel at OneLife

Jean-Nicolas GRANDHAYE, Corporate Counsel at OneLife

1. De afstand van rechten op de levensverzekerings- of kapitalisatieovereenkomst

1. De afstand van rechten op de levensverzekerings- of kapitalisatieovereenkomst

4. De schuldoverdracht

4. De schuldoverdracht

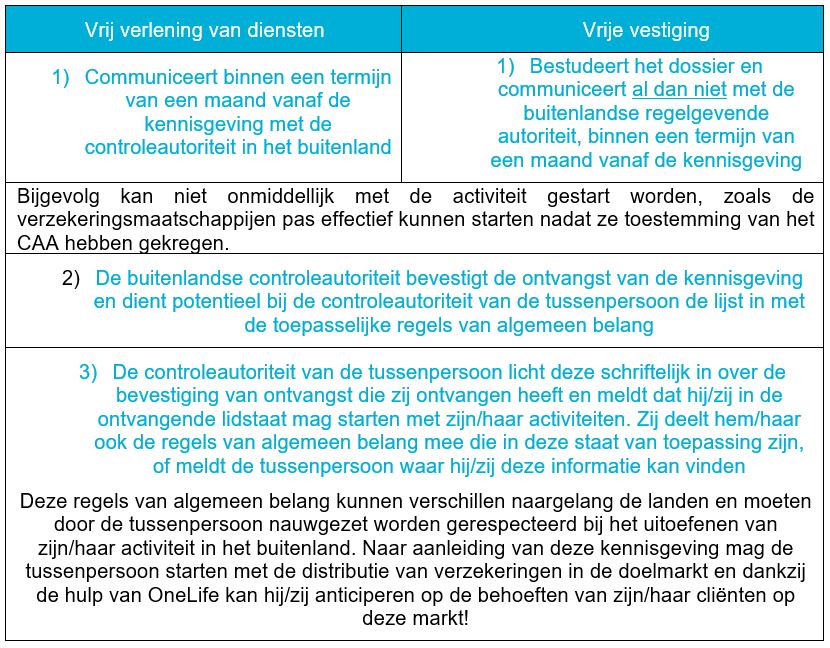

1. Afsluiting van een conventie tot het vermijden van dubbele belasting op successie tussen Frankrijk en België

1. Afsluiting van een conventie tot het vermijden van dubbele belasting op successie tussen Frankrijk en België Praktische casus: fiscale verwerking van een levensverzekering die in een Frans-Belgische context wordt aangegaan

Praktische casus: fiscale verwerking van een levensverzekering die in een Frans-Belgische context wordt aangegaan